Antworten auf die wichtigsten Fragen

Über CG24

Allgemein

Was ist die CG24?

CG24 ist eine Online-Kreditplattform (Peer-to-Peer). Wir vernetzen Kreditsuchende mit Anlegern – schnell und einfach. Anleger und Kreditnehmer geniessen gleichermassen Vorteile durch tiefere und transparente Kosten im Vergleich zu traditionellen Banken und anderen Kreditanbietern. Kreditnehmer profitieren von flexiblen, schnellen und günstigen Krediten sowie von einem einfachen und unkomplizierten Kreditprüfungsprozess. Diskretion und der Schutz von persönlichen Daten steht bei CG24 an oberster Stelle. Anleger haben die Möglichkeit, in verschiedene Kreditprojekte mit unterschiedlichen Risiko- und Ertragsprofilen (Ratingstufen) zu investieren. Wir unterstützen die Sicherheit der Anleger durch eine strenge und aufwändige Risikoprüfung. Ausgeprägte Absicherungsmassnahmen wie die Todesfallrisikoversicherung und ein hoher Grad an Diversifikation begünstigen die Ertragschancen.

Was sind Peer-to-Peer-Kredite?

Peer-to-Peer-Kredite (P2P) sind Kredite zwischen zwei Parteien; z.B. von Privatperson zu Privatperson. Die Kreditvergabe erfolgt direkt über eine Internetplattform, ohne dass ein Finanzinstitut als Vermittler auftritt. P2P-Kredite stellen die soziale Komponente, die bei zentralisierten Banken verloren gegangen ist, wieder her.

Was kostet die Dienstleistung der CG24?

Die Accounteröffnung bei CG24 ist sowohl für Kreditnehmer als auch für Anleger kostenlos.

Kreditnehmer zahlen nur im Falle einer Kreditauszahlung eine Gebühr. Diese Gebühr ist abhängig vom Kreditbetrag, der Laufzeit und dem Rating des Produkts und wird detailliert in der Gebührentabelle definiert. Die Gebühr wird entweder direkt vom Kreditbetrag bei Auszahlung abgezogen oder ist Bestandteil der monatlichen Rate. Wenn eine Kreditanfrage abgelehnt wird oder es nicht zu einer Kreditauszahlung kommt, fallen keine Gebühren an, und es ist auch keine Vorauszahlung einer Gebühr erforderlich.

Anleger zahlen auf jede erhaltene Rückzahlung eine Gebühr, die vom Produkt, der Laufzeit und dem Rating abhängt. Die genauen Gebühren werden ebenfalls ausführlich in der Gebührentabelle definiert.

Welche Zahlungsmöglichkeiten stehen zur Verfügung?

CG24 verwendet den neuen QR-Rechnungsstandard für Rechnungen für Anlagebeträge und Kreditraten/ -rückzahlungen. Als CG24-Kunde können Sie zudem die Rechnungen bequem via Debit Direct (Postfinance) oder LSV (übrige Banken) bezahlen lassen. Die gewünschte Zahlungsmöglichkeit können Sie in Ihrem Profil hinterlegen. Bei allfälligen Problemen stehen wir Ihnen gerne beratend zur Verfügung unter +41 44 244 30 24.

Hat die Änderung von CreditGate24 (Schweiz) AG zu CG24 Group AG Auswirkungen auf mich?

Nein. Diese Änderung hat keinerlei Auswirkungen auf den Kunden oder auf die Zusammenarbeit. Bitte beachten Sie, dass Sie für die Rechnung die neue Adressierung, CG24 Group AG, Letzigraben 89 in 8003 Zürich, verwenden.

Datenschutz

Wer hat Zugang zu meinen Daten?

Welche Daten die CG24 sammelt, können Sie in unserer Datenschutzerklärung nachlesen.

Wo werden meine Daten gespeichert?

Wo Ihre Daten gespeichert werden, können Sie in unserer Datenschutzerklärung nachlesen.

Welche Daten sammelt die CG24 über mich?

Welche Daten die CG24 speichert, können Sie in unserer Datenschutzerklärung nachlesen.

Business Credit

Allgemein

Welche Vorteile bietet mir der CG24 - Business Credit?

Der CG24 Business Credit bietet eine schnelle und einfache Möglichkeit, Schweizer KMU-Unternehmen über eine Crowdfunding-Plattform zu finanzieren. Sie können einen flexiblen Finanzierungsbetrag sowie eine flexible Laufzeit wählen. Für die Rückzahlung bieten wir verschiedene Optionen wie Amortisation, endfälliges Darlehen oder eine Mischung davon an. Die CG24 legt zudem grossen Wert auf eine klare und transparente Preisgestaltung.

Welche Produkte bietet die CG24 für Unternehmen an?

Wir arbeiten ständig an der Verbesserung unserer Produktangebote. Zurzeit bieten wir unseren KMU-Kunden die folgende Produkte an:

Kundenservice

Wer ist mein Ansprechpartner, falls ich Fragen habe?

Ihr persönlicher Kundenbetreuer kümmert sich gerne um Ihre Fragen und Anliegen. Wenn Sie neu bei uns sind, können Sie uns gerne telefonisch (044 244 30 22) oder per E-Mail (business.credit@cg24.com) kontaktieren. Wenn Sie möchten, dass wir Sie kontaktieren, können Sie hier jederzeit einen Telefontermin mit einem Kundenberater vereinbaren. Zum Kontaktformular

Anmeldung - Voraussetzungen

Was sind die Mindestvoraussetzungen für einen KMU-Kredit?

Ihr Unternehmen muss mindestens zwei Jahre alt sein und über mindestens zwei abgeschlossene Bilanzen und Gewinn- und Verlustrechnungen verfügen.

Unternehmen, die diese Mindestanforderungen nicht erfüllen, können wir leider nicht betreuen. Überdies können wir nur Unternehmen akzeptieren, die einen Jahresumsatz von mindestens 100'000 CHF haben.

Welche Unterlagen muss ich für eine Kontoeröffnung bereithalten?

Da wir eine erfolgreiche Bonitätsprüfung durchführen müssen, benötigen wir eine Reihe von Unterlagen über Ihr Unternehmen, wie z.B. die Jahresabschlüsse der letzten 2 Jahre sowie die detaillierten Kontoauszüge der letzten 3 Monate.

Mein Unternehmen befindet sich noch in der Gründungsphase. Kann mir die CG24 schon helfen?

Ihr Unternehmen muss mindestens zwei Jahre alt sein und über mindestens zwei abgeschlossene Bilanzen und Gewinn- und Verlustrechnungen verfügen. Unternehmen, die diese Mindestanforderungen nicht erfüllen, können wir leider nicht bedienen.

Anmeldung

Warum wird meine E-Mail-Adresse nicht akzeptiert?

Die CG24 verlangt als Grundvoraussetzung für Unternehmen eine professionelle E-Mail-Adresse. Adressen mit einer Endung wie @hotmail, @bluewin, @gmail etc. können nicht akzeptiert werden. Sie können sich online eine neue E-Mail-Adresse mit Ihrem Firmennamen anlegen und uns dann gerne wieder kontaktieren.

Wie hoch sind die Kosten für die Anmeldung?

Die Anmeldung ist kostenlos.

Welche Unterlagen muss ich für eine Kontoeröffnung bereithalten?

Für eine erfolgreiche Bonitätsprüfung benötigen wir eine Reihe von Dokumenten. Unternehmen, die uns keine Unterlagen vorlegen, können wir keine Finanzierung gewähren.

Folgende Dokumente sind vom Kunden zu übermitteln:

- Jahresabschlüsse der letzten 2 Jahre.

- Kontoauszüge der letzten 3 Monate.

- Sonstige Dokumente, die aus Sicht des Kunden relevant sind (z. B. Auftragsbestätigungen, Verträge, Rechnungen).

Im Rahmen der Bonitätsprüfung können weitere Informationen erforderlich sein, die nicht in den oben genannten Unterlagen enthalten sind. Ihr Kundenbetreuer wird sich gegebenenfalls mit Ihnen in Verbindung setzen.

Wie lange dauert es, ein Konto zu erstellen?

Für die Erstellung Ihres Profils auf CG24 benötigen Sie nicht mehr als fünf bis zehn Minuten. Ihr Profil wird anschliessend geprüft, bevor es verifiziert werden kann.

Wie erstelle ich ein Konto bei der CG24?

Identifizierung

Wie funktioniert die Identifizierung auf der Plattform?

Die CG24 identifiziert alle Nutzer per Videoidentifikation.

Der Verifizierungsprozess wird von IDNow GmbH durchgeführt. Dieser Vorgang dauert etwa fünf Minuten. Bitte beachten Sie, dass die CG24 derzeit nur Ausweise oder Pässe aus der Schweiz, der Europäischen Union, der Türkei, Norwegen und Island akzeptiert.

Meldet sich eine nicht zeichnungsberechtigte Person im Namen eines KMU an, muss eine entsprechende Vollmacht für diese Person vorgelegt werden. Die CG24 kann bei Bedarf eine Vorlage für die Vollmacht zur Verfügung stellen.

Warum muss ich mich bei der CG24 identifizieren?

Die CG24 ist aus gesetzlichen und regulatorischen Gründen verpflichtet, vor der Aufnahme von Kundenbeziehungen eine Identifizierung des potenziellen Neukunden durchzuführen.

Überprüfung

Wie wird meine Kreditwürdigkeit ermittelt?

Auf der Grundlage der Finanzinformationen über Ihr Unternehmen werden das Kreditrating und das Kreditlimit berechnet. Eine individuelle Prüfung durch unsere Kreditspezialisten führt dann zur endgültigen Entscheidung über Kreditlimit und Bonitätseinstufung. Ausschlaggebend sind qualitative und finanzielle Informationen über die Kreditfähigkeit und Kreditwürdigkeit, externe Kreditauskünfte und andere Faktoren wie die mögliche Hinterlegung von Sicherheiten.

Während dieses Prozesses wenden wir ein höchstes Mass an Diskretion an, um sicherzustellen, dass unsere Beurteilung Ihr Geschäft in keinster Weise beeinträchtigt. Dabei wenden wir uns nicht an Dritte (mit denen Sie Geschäfte machen) oder an Finanzinstitute.

Aus welchem Grund wurde mein Kreditantrag abgelehnt?

Profile, welche die folgenden Anforderungen nicht erfüllen, werden von der CG24 zurückgewiesen:

- Fehlende Bonität

- Unternehmen erfüllt nicht die Voraussetzungen für die Nutzung der Plattform (z.B. kein Eintrag im Schweizer Handelsregister, Jahresumsatz von weniger als CHF 100'000, wurde vor weniger als zwei Jahren gegründet).

- Andere Gründe, die hier nicht explizit aufgeführt sind (z. B. Nichteinreichen der geforderten Dokumente, Fälschung von Dokumenten usw.)

Es besteht jedoch die Möglichkeit, Ihr Profil nach drei Monaten erneut bewerten zu lassen. Erfolgt eine wesentliche Änderung hinsichtlich des Ablehnungsgrundes besteht die Möglichkeit einer erneuten Beurteilung nach 3 Monaten. Senden Sie uns dazu bitte eine E-Mail mit Ihrem Anliegen an folgende Adresse: business.credit@cg24.com.

Wie lange dauert die Überprüfung meiner Kreditanfrage?

Die Überprüfung ist in den meisten Fällen innerhalb von 48 bis 72 Stunden abgeschlossen. Bei komplexen Fällen oder fehlenden Dokumenten kann es bis zu einer Woche dauern.

Welche Faktoren bestimmen meine Kreditwürdigkeit?

Folgende Kriterien bestimmen Ihre Kreditwürdigkeit:

- Kreditauskünfte des Unternehmens von externen Kreditbüros

- Jahresberichte der letzten 2 Geschäftsjahre

- Kontoauszüge der letzten 3 Monate

- Rückzahlungsverhalten innerhalb der letzten 12 Monate

- Andere qualitative Faktoren

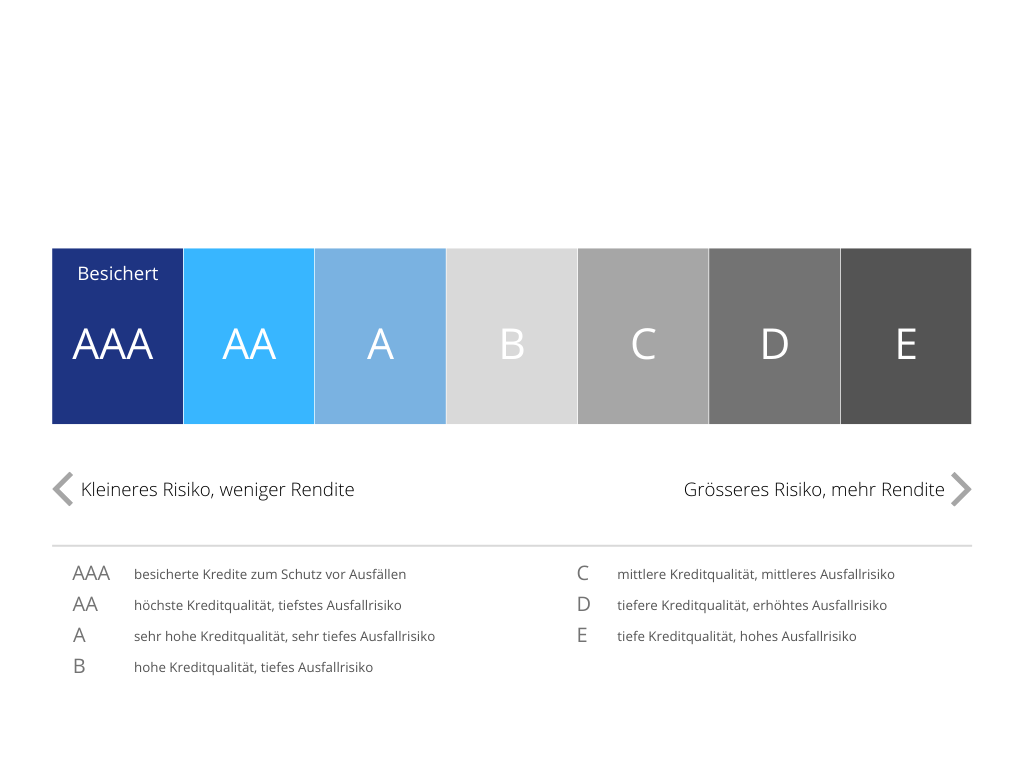

Ihre Bonitätseinstufung reicht von A (geringstes Ausfallrisiko) bis E. Sie bestimmt, ob wir Ihnen Zugang zur Plattform gewähren können und welche Finanzierungskonditionen Sie letztendlich erhalten werden.

E-signature

Welche Rolle spielt die Swisscom bei der Vertragsunterzeichnung?

CG24 nutzt die QES-Technologie von Swisscom für die Vertragsunterzeichnung. Swisscom ist die offizielle Anbieterin der "Qualifizierten Elektronischen Signatur"-Technologie (QES) in der Schweiz.

Was ist eine qualifizierte elektronische Signatur (QES)?

Die qualifizierte elektronische Signatur (QES) ist eine elektronische Signatur, die einer handschriftlichen Unterschrift gleichwertig ist. Damit ist es möglich, Verträge mit formalen Anforderungen online zu unterzeichnen.

Woran erkenne ich, dass ein Dokument mit QES signiert ist?

Die qualifizierte elektronische Signatur ist auf dem Deckblatt des Vertrages ersichtlich. Die Gültigkeit der Signatur kann direkt im Adobe Acrobat Reader oder mit dem Online-Service des Bundes geprüft werden (www.e-service.admin.ch/validator).

Welchen Vorteil hat QES für mich?

Die Unterzeichnung von Verträgen kann dank QES digital erfolgen, was zu einer schnelleren Bearbeitung führt.

Wie funktioniert QES?

Die Signatur wird bei QES in Kombination mit einer Identifikation erstellt. Die Signatur kann dank dieser Identifikation genau einer Person zugeordnet werden. Nach bestätigter Identifikation wird die Signatur aus einer Kombination von Passwort und SMS erstellt.

Finanzierung

Wie lange dauert es, bis ich den finanzierten Betrag auf meinem Konto habe?

Alle neu zugelassenen Finanzierungsanfragen werden unseren Investoren auf der Plattform angeboten und sind in der Regel innerhalb von 2-5 Tagen refinanziert. Der Auszahlungszeitpunkt wird bestimmt durch den Zeitpunkt der kompletten Finanzierung durch die Investoren. Wir überweisen das Geld während der Schweizer Bankwerktage spätestens 24 Stunden nach Erhalt der Investitionsgelder an Ihr Unternehmen. In der Regel können Sie damit rechnen, dass die Zahlungen innerhalb von 24-48 Stunden auf Ihrem Konto gutgeschrieben werden, sobald wir das Geld von den Investoren erhalten haben.

Wie hoch sind die Kosten und Gebühren?

Kreditnehmer zahlen nur im Falle einer Kreditgewährung eine Gebühr. Diese Gebühr ist abhängig vom Kreditbetrag, der Laufzeit und dem Rating und wird detailliert in der Gebührentabelle definiert. Die Gebühr wird entweder direkt vom Kreditbetrag bei Auszahlung abgezogen oder ist Bestandteil der monatlichen Rate.

Welche Kreditlaufzeiten sind möglich?

Die Kreditlaufzeit beträgt zwischen 1 und 36 Monaten. Eine längere Laufzeit kann im Einzelfall möglich sein.

Wie hoch ist der Mindestkreditbetrag?

Der Mindestkreditbetrag liegt je nach Produkt zwischen CHF 10'000 und CHF 15'000.

In welchen Währungen können die Transaktionen abgewickelt werden?

Sämtliche Transaktionen werden ausschliesslich in Schweizer Franken (CHF) abgewickelt.

Kreditlimit

Wie lange ist der Kreditrahmen gültig?

Die Kreditlimite unterliegt einer jährlichen Überprüfung. Die Kreditlimite gilt dann grundsätzlich wieder für 12 Monate, obwohl unter bestimmten Voraussetzungen auch dazwischen Anpassungen vorgenommen werden können.

Was bedeutet der Kreditrahmen für mich?

Die Kreditlimite entspricht dem maximal möglichen Finanzierungspotenzial eines Unternehmens. Die Limite kann auch auf verschiedene Finanzierungen aufgeteilt werden (Mindestbetrag einer Finanzierung ist CHF 10'000).

Wie viel Finanzierung kann ich von der CG24 erhalten?

Die CG24 stellt Ihnen nach erfolgreicher Registrierung und Bonitätsprüfung eine Kreditlimite zur Verfügung. Innerhalb dieser Kreditlimite können Sie einen oder mehrere Geschäftskredite mit unterschiedlichen Beträgen und Laufzeiten abschliessen (der Mindestbetrag eines Geschäftskredits beträgt 10'000 CHF).

Die Kreditlimite hängt von Faktoren wie qualitativen und finanziellen Informationen über Ihr Unternehmen und externen Kreditauskünften ab.

Die endgültige Kreditlimite kann erst berechnet werden, nachdem die CG24 Ihr Unternehmen gründlich überprüft hat.

Vertragsunterzeichnung

Wann kommt der Vertrag zustande?

Die Kreditverträge stehen unter der aufschiebenden Bedingung, dass die Kreditsummer durch Anleger finanziert wurde. Ein aufschiebender Vertrag ist erst gültig zustanden gekommen, wenn die aufschiebenden Bedingungen erfüllt sind.

Welche Verträge müssen unterzeichnet werden?

Alle Verträge müssen grundsätzlich handschriftlich oder mit einer qualifizierten elektronischen Signatur (QES) unterzeichnet werden.

Rückzahlung

Welche Kosten entstehen im Falle eines Zahlungsverzugs?

Zwei Tage nach einem versäumten Zahlungstermin fallen Verzugszinsen an. Mahngebühren werden nach 14 Tagen und 30 Tagen nach einem versäumten Zahlungstermin erhoben.

Was ist, wenn ich nicht zurückzahlen kann?

Bitte wenden Sie sich frühzeitig an Ihren Kundenberater bei Zahlungsschwierigkeiten. Wir helfen Ihnen gerne, eine auf Ihre individuelle Situation zugeschnittene Lösung zu erarbeiten.

Wann muss ich die ausstehende Finanzierung zurückzahlen?

Der Rückzahlungstermin wird jeweils bei Vertragsabschluss vereinbart und im Kreditvertrag festgehalten. Das Rückzahlungsdatum richtet sich nach dem Auszahlungsdatum des Darlehens von CG24 an Sie.

Investieren

Anleger

Wer darf bei der CG24 Geld anlegen?

Über CG24 kann grundsätzlich jeder (gewisse Domizile wie z.B. die USA sind aus rechtlichen Gründen ausgeschlossen) Geld anlegen, wobei sich unser Angebot primär an in der Schweiz ansässige Anleger richtet. Sie müssen volljährig sein und über ein Konto bei einer Schweizer Bank verfügen. CG24 untersteht dem Schweizerischen Geldwäschereigesetz und ist verpflichtet, sämtliche Zahlungsströme zu plausibilisieren und wo nötig die Herkunft der Gelder abzuklären.

Was ist ein Credit Project Share ("CPS")?

Der CPS steht für den Anteil eines Anlegers an einem konkreten Kreditprojekt. Er wird definiert über Betrag, Laufzeit, Zins und Rating.

Wie hoch ist der Mindestanlagebetrag pro Kreditprojekt?

Der Mindestanlagebetrag ist abhängig vom Produkt und vom Gesamtkreditbetrag. Der Mindestanlagebetrag beträgt jedoch ab CHF 500.

Wie lege ich bei der CG24 an?

-

Registrieren Sie sich und erhalten Sie Zugang zu Ihrem individuellen kostenlosen Anlegercockpit.

-

Sie werden automatisch dazu eingeladen, sich mittels Online-Identifikation zu identifizieren. Dies erfolgt in zwei Schritten: Erstens die Online-Identifikation über unseren Partner Swisscom und zweitens die Bankkontoüberprüfung mittels einer einmaligen Überweisung von 0.05 CHF.

-

Innerhalb von 24 Stunden nach Abschluss der Online-Identifikation werden Sie von uns über die Aktivierung Ihres Accounts für neue Anlagen informiert. Anschliessend können Sie je nach Anlagepräferenzen Ihre Projekte auswählen.

-

Sobald Sie Ihre Anlage getätigt haben, erhalten Sie die Rechnung und die Anlegervereinbarung. Die Einzahlung kann auch über LSV+/DD erfolgen.

Spielt es eine Rolle von welchem Konto meine Einzahlungen kommen?

Ja, die Einzahlung muss von einem Schweizer oder Liechtensteiner Bankkonto auf Ihren Namen getätigt werden.

Wie erhalte ich meine Erträge?

Als Anleger werden Ihre Erträge (Zins plus Amortisation) nach der Überweisung durch den Kreditnehmer via CG24 direkt Ihrem Account gutgeschrieben und auf Ihr externes Referenzkonto (Bank- oder Postkonto) überwiesen.

Welche Gebühren bezahle ich als Anleger?

Welche Vorteile bietet mir die CG24 als Anleger?

Anleger können individuell in verschiedene Kreditprojekte mit sehr attraktiven Risiko- und Ertragsprofilen (Ratingstufen) investieren. Dabei unterstützen Sie Menschen und ihre Projekte. CG24 bringt Anleger mit Kreditnehmern zusammen und spart dank der Online-Strategie die hohen Kosten traditioneller Kreditanbieter. Von diesen Kosteneinsparungen profitieren sowohl die Anleger wie auch die Kreditnehmer. Das Risiko für Anleger wird durch folgende Massnahmen grösstmöglich verringert:

- Jeder Kredit unterliegt einer strengen und aufwändigen Risikoprüfung.

- Je nach Kredit schliesst der Kreditnehmer eine Todesfallrisikoversicherung ab, welche einen theoretischen Restschuldausfall von CHF100’000 abdeckt. (Die konkreten Verhältnisse des Kreditnehmers sind zu beachten und können zu Einschränkungen hinsichtlich der Versicherungsleistung führen.).

- Der Kreditnehmer kann zusätzlich eine Arbeitsunfähigkeits- und Arbeitslosigkeits-Versicherung abschliessen (kurz. PPI – Payment Protection Insurance oder Kreditausfallversicherung).

- Minimierung der Auswirkung eines Kreditausfalls für Einzelanleger durch Verteilung von Kreditausfällen auf alle Anleger innerhalb der gleichen Ratingstufe und Kreditart (Kreditausfall-Pooling).

- Strikte Überwachung sämtlicher Zahlungsströme und konsequentes Forderungsmanagement.

Da trotz dieser Massnahmen nicht alle Risiken vollständig ausgeschlossen werden können, empfehlen wir Ihnen zur Minimierung des Risikos, Ihre Investition auf verschiedene Projekte in der gleichen oder in andere Ratingstufen über verschiedene Kreditarten (KMU-Ratenkredit, Privatkredit, KMU-Kurzkredit und Immobilienkredit) zu verteilen.

Was ist der Bruttoertrag?

Der Bruttoertrag ist der Ertrag vor Abzug der Anleger-Servicegebühr und der statistisch erwarteten Ausfälle.

Was heisst "maximale Gesamtrückzahlung"?

Die maximale Gesamtrückzahlung ist die Rückzahlung nach Abzug der Servicegebühr, unter Berücksichtigung der aktuellen Rabattstufe, ohne Berücksichtigung möglicher Ausfälle.

Bekomme ich bei der CG24 einen Steuerausweis?

Ja. Die CG24 erstellt jährlich einen detaillierten Steuerausweis. Wir empfehlen Ihnen, lediglich die Totalbeträge in die Steuererklärung einzufügen und den ausgedruckten Steuerausweis beizulegen. CG24 erhebt keine zusätzlichen Kosten für die Erstellung des Steuerausweises.

Was bedeutet der Betrag der Solidarbelastung, welcher im Steuerausweis aufgeführt wird?

Der aufgeführte Solidarbelastungsbetrag ist das Total der im Steuerjahr entstandenen Solidarhaftungspflicht, unabhängig von der effektiven Abbuchung. Massgebend ist somit der Zeitpunkt der Entstehung der Solidarhaftung (= Zeitpunkt, wenn die Solidarhaftung mitgeteilt wird) und nicht, wenn der Solidarhaftungsbetrag mit einer Ratenrückzahlung verrechnet wird.

Was bedeutet der Betrag der Wiedereingänge, welcher im Steuerausweis aufgeführt wird?

Wiedereingänge von ausgefallenen Krediten (sollte z.B. ein Kreditnehmer wieder über finanzielle Mittel verfügen und CG24 in Besitz eines Verlustschein ist, kann dieser geltend gemacht werden) werden an die betroffenen Solidarhafter ausbezahlt. Der Betrag zeigt die im Steuerjahr ausbezahlten Wiedereingänge auf.

Anleger Cockpit

Was wird mir im Anleger Cockpit unter "Portfolio" in der Statistiken-Sektion angezeigt?

Ihr Portfolio zeigt den aktuellen Stand Ihrer Anlagen bei der CG24. Diese Zahl umfasst den ausstehenden Kapitalbetrag, d.h. das Total Ihrer Investitionen abzüglich der bereits geleisteten Amortisationszahlungen. Ebenfalls enthalten sind die ausstehenden Solidaritätszahlungen, die die ausstehenden Solidaritätsgutschriften abzüglich der ausstehenden Solidaritätsbelastungen für Anlagen seit dem 17.04.2024 umfassen.

Wie ist der Nettoertrag zusammengesetzt?

Die Nettoerträge umfassen alle bisher erhaltenen Zins- und übrigen Erträge abzüglich sämtlicher belasteter Solidarbeiträge. Die Anleger-Servicegebühr ist nicht reflektiert.

Wie wird die Rendite ermittelt?

Die Rendite zeigt die effektive jährliche Rendite für Ihr Portfolio. Sie berücksichtigt den investierten Kapitalbetrag, Kapitalamortisationen, Zinserträge, Entschädigungen und Gebühren, Marchzinsen, Belastungen und Gutschriften aus Solidarbeiträgen sowie Prämien aus Sekundärmarkttransaktionen. Die Berechnung basiert auf einer internen Zinssatzmethode (IRR), welche die täglichen historischen sowie erwarteten Cashflows berücksichtigt.

Was bedeutet der Status meiner Anlage im Einzelnen?

- Anlage: Der Anleger hat einen Beitrag zugesichert aber der Kredit ist noch nicht voll finanziert. Der Kredit ist bis zur vollen Finanzierung auf der CG24 Plattform aufgeschaltet.

- Abgelehnt: Der Kreditnehmer ist innerhalb der gesetzlichen Frist vom Vertrag zurückgetreten.

- Geldeinforderung: Der Kredit ist voll finanziert, die Anleger haben die Einzahlungsrechnung erhalten.

- Kreditauszahlung: Alle Anleger haben ihre Anteile überwiesen, die Auszahlung ist im Gang.

- Zeitgerecht: Der Kreditnehmer hat alle fälligen Raten bezahlt.

- 1 – 30 Tage überfällig: Eine Rate ist bis zu 30 Tage überfällig. Erste Massnahmen wurden ergriffen.

- 31 – 60 Tage überfällig: Eine Rate ist bis zu 60 Tage überfällig. Weitere Massnahmen wurden eingeleitet.

- 61 – 90 Tage überfällig: Eine Rate ist bis zu 90 Tage überfällig. Die Massnahmen wurden verstärkt.

- Über 90 Tage überfällig: Eine Rate ist mehr als 90 Tage überfällig. Weitere Massnahmen, eventuell rechtliche Schritte wurden eingeleitet.

- Vorzeitige Rückzahlung pendent: Der Kreditnehmer hat von seinem Recht auf vorzeitige Rückzahlung Gebrauch gemacht. Die Rückzahlung wird innert 30 Tagen erwartet.

- Vorzeitig zurückbezahlt: Der Kreditnehmer hat den Kredit vorzeitig zurückbezahlt.

- Beendet: Der Kredit wurde vollständig zurückbezahlt.

- Verkauft: Der Kredit wurde auf dem Sekundärmarkt verkauft.

- Kreditkündigung: Bei einer Kreditkündigung wird der Kreditvertrag aufgrund von Zahlungsverzug seitens des Kreditnehmers beendet, nachdem dieser trotz vorheriger Inkassomassnahmen keine Zahlung geleistet hat. Alle ausstehenden Zahlungen werden sofort fällig. Dem Kreditnehmer wird eine letzte Zahlungsfrist von 7 Tagen gesetzt. Sollte innerhalb dieser Frist keine Zahlung erfolgen, wird die Gesamtkreditbetreibung eingeleitet, gefolgt von einem technischen Ausfall.

- Ausfall: Der Kredit wurde als technisch ausgefallen gelassen, da entweder die 180-Tage-Verzugsgrenze erreicht wurde, oder der gesamte Kredit gekündigt wurde und der Kunde die fällige Schuld nicht fristgerecht beglichen hat. Der Recovery-Prozess läuft weiterhin und kann im Investmenttape unter dem Recovery-Status nachverfolgt werden. Wiedereingänge werden Ihnen im Falle eines erfolgreichen Recovery-Prozesses überwiesen und im Cockpit unter “Anlagenstatus und Ausfälle” als Wiedereingänge angezeigt.

Was bedeutet "Cash in Transit"?

"Cash in Transit" bezeichnet bereits einbezahlte Anlagebeträge, die sich bei Anlagen im Status "Geldeinforderung" und "Kreditauszahlung" befinden. Eingezahlte Beträge von Anlagen im Status "Anlegen" werden nicht zu "Cash in Transit" gezählt

"Cash in Transit" ist nicht Bestandteil des Portfoliowertes.

Der Betrag für "Cash in Transit" wird regelmässig aktualisiert, unabhängig der CG24-Wallet.

Warum werden nicht alle ausstehenden Solidaritätszahlungen in der Portfolio-Berechnung berücksichtigt?

Per 17.04.2024 wurden die Anlegervereinbarungen aktualisiert. Fortan werden ausstehende Solidaritätszahlungen dieser Anlagen in der Portfolio-Berechnung berücksichtigt (Anpassung von §13 der Anlegervereinbarung). Damit wird sichergestellt, dass sämtliche Solidarforderungen gedeckt sind. Für Anlagen, welche zuvor getätigt wurden, verändert sich nichts.

Zählt das CG24-Wallet-Guthaben zum Portfoliowert?

Nein. Das CG24-Wallet-Guthaben zählt nicht zum Portfoliowert.

Wo kann ich welche Zahlungen nachverfolgen?

Im neuen Tab "Zahlungen" können sämtliche Transaktionsdaten gefunden werden. "Rückzahlungen Anlagen", "Einzahlungen Anlagen" sowie "Zahlungen herunterladen" beziehen sich auf die Transaktionen im Zusammenhang mit einer Anlage.

"Zahlungen CG24-Wallet" und "Zahlungen CG24-Wallet herunterladen" beziehen sich ausschliesslich auf Ihre CG24-Wallet-Zahlungen. Die Bezahlung einer Anlage wird als Auszahlung in der CG24-Wallet berücksichtigt. In der anlagebezogenen Zahlung wird diese als Pay-in verbucht. Die Transaktions-ID verknüpft die Transaktionen in den verschiedenen Welten.

Wie muss ich die Tabelle "Zahlungen CG24-Wallet" interpretieren?

- Rückflüsse aus Anlagen: Rückzahlungen von Anlagen gelten als Einzahlung in der CG24-Wallet. Diese Zahlungen erhöhen den verfügbaren Betrag.

- Einzahlungen von Bankkonto: Zahlungseingänge von Ihrem Bankkonto auf Ihre CG24-Wallet. Diese Zahlungen erhöhen den verfügbaren Betrag.

- Total Einzahlungen: Summe der Rückflüsse aus Anlagen und Einzahlungen von Bankkonto.

- Bezahlte Anlagen: Bezahlung von Anlagen. Diese Zahlungen reduzieren den verfügbaren Betrag.

- Auszahlungen an Bankkonto: Überweisung von CG24-Wallet-Guthaben auf Ihr Bankkonto. Diese Zahlungen reduzieren den verfügbaren Betrag.

- Total Auszahlungen: Summe der bezahlten Anlagen und Auszahlungen an Bankkonto.

Wie wird die zinsbasierte Servicegebühr berechnet?

Die Servicegebühr wird auf Basis der Zinszahlungen (Nominalzins, Verzugszins, Strafzins) erhoben und beträgt grundsätzlich 1,3% p.a. des durchschnittlich ausstehenden Anlagebetrags. Der genaue Gebührensatz wird in der Anlegervereinbarung festgelegt. Abhängig von der Höhe des Portfoliowerts kann ein Rabatt auf die Servicegebühr gewährt werden.

Beispiel ohne Rabatt: Angenommen, Sie tätigen eine Investition in ein Real Estate-Produkt (Bullet-Kredit, mit Zinszahlungen aber ohne Amortisation während der Laufzeit) mit den folgenden Konditionen:

- Anlagebetrag: CHF 100'000.00

- Laufzeit: 12 Monate

- Nominalzinssatz: 7,250% p.a.

Berechnung der Servicegebühr und des Nettoertrags:

|

Zeitpunkt |

Anlagebetrag in CHF |

Rückzahlung in CHF |

Servicegebühr in CHF (17.931% vom Zinsertrag) |

Netto-Rückzahlung in CHF |

|

0 (Anlagebeginn) |

100,000.00 |

- |

- |

- |

|

3. Monat |

- |

1,812.50 |

325.00 |

1,487.50 |

|

6. Monat |

- |

1,812.50 |

325.00 |

1,487.50 |

|

9. Monat |

- |

1,812.50 |

325.00 |

1,487.50 |

|

12. Monat |

- |

101,812.50 |

325.00 |

101,487.50 |

|

Total |

100,000.00 |

107,250.00 |

1,300.00 |

105,950.00 |

Die insgesamt erhobene Servicegebühr beträgt CHF 1'300.00 (1,3% von CHF 100'000.00).

Unter Berücksichtigung der Gebühr wird ein Nettoertrag von CHF 5'950.00 erwirtschaftet.

Wer erhält einen Servicegebühr-Rabatt?

Je nach Portfoliowert wird ein Rabatt auf die Servicegebühr gewährt. Die genaue Rabatthöhe hängt vom Portfoliowert ab und ist im Cockpit einsehbar. Je höher der Portfoliowert, desto höher der gewährte Rabatt.

Wie wird der Servicegebühr-Rabatt abgerechnet?

Der Servicegebühr-Rabatt wird auf Basis des aktuellen Portfoliowerts jede Nacht neu ermittelt. Der ermittelte Rabatt wird auf Rückzahlungen am Folgetag angewendet. Somit kann sich die gewährte Rabatthöhe mit Veränderung des Portfoliowerts ändern. Wenn der Portfoliowert steigt oder fällt und sich dadurch die Rabattstufe ändert, wird der neue Rabatt auf künftige Rückzahlungen angewendet.

Der Rabatt gilt nur für Rückzahlungen von Anlagen, die ab dem 21. November 2024 getätigt wurden.

Beispiel mit Rabatt: Der Anleger hat einen Portfoliowert mit einer Rabattstufe von 30%.

Berechnung der Servicegebühr und des Nettoertrags (30% Reduktion):

|

Zeitpunkt |

Anlagebetrag in CHF |

Rückzahlung in CHF |

Servicegebühr in CHF (17.931% vom Zinsertrag, |

Netto-Rückzahlung in CHF |

|

0 (Anlagebeginn) |

100,000.00 |

- |

- |

- |

|

3. Monat |

- |

1,812.50 |

227.50 |

1,585.00 |

|

6. Monat |

- |

1,812.50 |

227.50 |

1,585.00 |

|

9. Monat |

- |

1,812.50 |

227.50 |

1,585.00 |

|

12. Monat |

- |

101,812.50 |

227.50 |

101,585.00 |

|

Total |

100,000.00 |

107,250.00 |

910.00 |

106,340.00 |

Die insgesamt erhobene Servicegebühr unter Berücksichtigung des Rabatts beträgt CHF 910.00.

Nach Abzug der Gebühr wird ein Nettoertrag von CHF 6’340.00 erwirtschaftet.

Wo kann ich nachverfolgen, welche Rückzahlung mit welchem Rabattsatz abgerechnet worden ist?

Den aktuellen Rabattsatz können Sie direkt in Ihrem Cockpit auf der Hauptübersicht einsehen. Durch Klicken auf die entsprechenden Bereiche können Sie die aktuellen Rabattstufen sowie mögliche Veränderungen des Rabattsatzes nachvollziehen.

Historisch angewandte Rabattsätze können Sie ableiten, indem Sie unter dem Bereich „Zahlungen” das Zahlungsfile als CSV- oder Excel-Datei herunterladen. Klicken Sie dazu auf „Zahlungen Anlagen herunterladen”. In der heruntergeladenen Datei finden Sie die Spalten „Investor Service Fee” sowie „Lender Fee Rebate”. Aus diesen Spalten können Sie den angewendeten Rabatt für jede Rückzahlung erkennen.

Was sind Gebührenguthaben und wie werden diese angewendet?

Das Gebührenguthaben ist ein Guthaben, das Sie für die Reduktion künftig anfallender Servicegebühren haben. Es wird angewendet, bis es verbraucht ist. Dieses Guthaben betrifft sowohl Anlagen auf dem Primärmarkt als auch auf dem Sekundärmarkt. Der Betrag des Guthabens verringert sich mit jeder Rückzahlung, bei der das Guthaben angewendet wird.

Im Fall von Clean-Up-Gutschriften wird das Guthaben jedoch nur für Anlagen angewendet, die ab dem Clean-Up-Zeitpunkt (12. Mai 2023) getätigt wurden.

Die Veränderungen des Gebührenguthabens sind transparent nachverfolgbar. Sie können diese einsehen, indem Sie im Bereich „Gebührenguthaben” auf „Transaktion herunterladen” klicken. Zudem ist im Zahlungsdokument „Zahlungen Anlagen herunterladen” in der Spalte „Lender Fee Credit” erkennbar, ob und wie viel Guthaben bei einer Rückzahlung abgerechnet wurde.

CG24-Wallet

Was ist die CG24-Wallet und wie funktioniert es?

Die CG24-Wallet ist ein virtuelles "Portemonnaie" für Anlegende bei CG24. Sie zeigt den aktuellen Betrag des Anlegers auf dem Durchlaufskonto von CG24 an, der entweder reinvestiert oder an die Anlegenden ausgezahlt werden kann. Es handelt sich dabei nicht um ein Bankkonto im traditionellen Sinn, sondern um eine rein virtuelle Darstellung der Gelder.

Die CG24-Wallet spiegelt den Betrag wider, der Ihnen aus zurückgezahlten Krediten zusteht. Diese Gelder können entweder auf der Wallet verbleiben oder auf Ihr hinterlegtes Bankkonto ausgezahlt werden. Standardmässig bleibt das Geld bis zu 58 Tage nach Gutschrift auf der CG24-Wallet. Danach wird der Betrag automatisch auf Ihr hinterlegtes Bankkonto überwiesen. Diese Standardeinstellung kann jederzeit in den Profil-Einstellungen geändert werden.

Wer kann die CG24-Wallet nutzen?

Alle Anlegenden bei CG24 erhalten automatisch eine CG24-Wallet als Bestandteil ihres Accounts. Es ist keine zusätzliche Registrierung oder Anmeldung erforderlich.

Als Neuanleger muss man sich lediglich vollständig identifizieren, damit man für die Wallet freigeschaltet wird. Informationen zur Online-Identifikation sind via eNachricht zugestellt worden.

Wie kann ich den verfügbaren Betrag in meiner CG24-Wallet einsehen?

Sie können den verfügbaren Betrag sowie alle Transaktionsdetails jederzeit in Ihrem Investoren-Cockpit einsehen.

Wie kann ich eine Auszahlung von meiner CG24-Wallet vornehmen?

Unter "Mein Profil" können Sie entweder eine Einmalauszahlung auslösen oder die Einstellungen für eine automatische Auszahlung hinterlegen. Durch das Hinterlegen einer automatischen Auszahlung erfolgt eine periodische Auszahlung des verfügbaren Betrages.

Wenn Sie die Rückzahlungen weiterhin umgehend erhalten möchten, können Sie eine automatische Auszahlung mit täglicher Periodizität hinterlegen. Dadurch erhalten Sie tägliche Bankzahlungen, aber gebündelt in einer einzigen Überweisung.

Für Auszahlungen fallen keine Gebühren an.

Fallen Gebühren für die Nutzung der CG24-Wallet an?

Nein, für die Nutzung der CG24-Wallet fallen keine Gebühren an.

Wie wird der aktuelle Saldo in meiner CG24-Wallet definiert?

Der aktuelle Saldo ist das effektive Guthaben in Ihrer CG24-Wallet basierend auf den gebuchten Transaktionen. Dieser Betrag kann jedoch nicht ausbezahlt werden, wenn bereits vorhandene Anlagezusagen oder sonstige pendente Zahlungen bestehen. Auszahlen können Sie den positiven verfügbaren Betrag.

Was sind "Pendente Zahlungen"?

Pendente Zahlungen umfassen:

- LSV/DD (Lastschriftverfahren) Einzahlungen, die noch ausstehen.

- Bankkontoauszahlungen, die noch nicht vollständig verarbeitet sind.

- Nicht gebuchte Anlageeinzahlungen für bereits finanzierte Kredite.

- Nicht gebuchte Sekundärmarktkäufe

Was sind "Pendente Anlagezusagen"?

Pendente Anlagezusagen bezeichnen die Summe aller bereits zugesagten Anlagen, die sich noch im Status “Anlegen” befinden. Die zugesagten Rollover werden in der Berechnung berücksichtigt. Es wird der effektiv zu bezahlende Betrag gezeigt. Dies sind theoretische zukünftige Zahlungsabzüge vom aktuellen Saldo. Sobald eine Anlage vollständig finanziert ist, wird diese, sofern genügend Liquidität vorhanden ist, bezahlt. Andernfalls wird der ausstehende Betrag in “Pendente Zahlungen” aufgeführt.

Was bedeutet "Verfügbarer Betrag/geschuldeter Betrag" in meiner CG24-Wallet?

Der Verfügbare Betrag ist der Teil des Guthabens in Ihrer CG24-Wallet, der tatsächlich ausgezahlt werden kann. Dieser Betrag berücksichtigt alle bestehenden Anlagezusagen sowie pendenten Zahlungen.

Wenn der Verfügbare Betrag negativ ist, stellt dies eine geschuldete Position dar. Das bedeutet, dass Sie für bereits gemachte Anlagezusagen oder Sekundärmarkt-Käufe noch Gelder auf die CG24-Wallet einzahlen müssen. Diese Einzahlung kann über den Button "Geld hinzufügen" mittels QR-Rechnung oder Banküberweisung vorgenommen werden. Verfügen Sie über ein aktives LSV/DD, übernehmen wir das für Sie automatisch und Sie müssen nichts weiter unternehmen.

Wie kann ich Geld in meiner CG24-Wallet einzahlen oder auszahlen?

Sie können Ein- und Auszahlungen über "Mein Profil" in der CG24-Wallet verwalten.

Einzahlungen:

- QR-Zahlungen: Nutzen Sie den bereitgestellten QR-Code zur Einzahlung.

- Banküberweisung: Überweisen Sie Geld unter Berücksichtigung einer Mitteilung direkt auf Ihre CG24-Wallet.

Auszahlungen:

- Manuelle Einmalzahlungen: Sie können manuelle Auszahlungen bis zum maximal verfügbaren Betrag vornehmen.

- Automatische Auszahlungen: Hinterlegen Sie automatische Auszahlungen mit einem gewünschten Zeitintervall ein.

Weder für Ein- noch für Auszahlungen fallen Gebühren an.

Falls Sie ein Lastschriftverfahren (LSV) oder Direct Debit (DD) haben, müssen Sie keine manuellen Einzahlungen vornehmen. Stellen Sie lediglich sicher, dass Ihr Bankkonto ausreichend gedeckt ist. Die geschuldeten Beträge in der Wallet werden automatisch mittels LSV/DD belastet. Sie können jedoch weiterhin manuell einzahlen, falls Sie zusätzliches Guthaben für Neuanlagen wünschen.

Wohin werden meine Anlagerückzahlungen bezahlt?

Ihre Anlagerückzahlungen werden zunächst auf Ihre CG24-Wallet überwiesen. Wenn Sie das Geld nicht für Neuanlagen nutzen möchten, wird es gemäss Ihrer Rückzahlungspräferenz auf Ihr bei CG24 hinterlegtes Bankkonto überwiesen. Spätestens nach 58 Tagen wird der Betrag automatisch auf das Bankkonto überwiesen. Die IBAN dieses Bankkontos kann jederzeit von Ihnen unter "Mein Profil" im Bereich "Bankkonto" geändert werden. Stellen Sie lediglich sicher, dass das Bankkonto auf Ihren Namen lautet.

Wird das Geld in der CG24-Wallet verzinst?

Nein, das Geld in der CG24-Wallet wird nicht verzinst. Wir empfehlen, den verfügbaren Betrag entweder erneut anzulegen oder gemäss Ihren Präferenzen automatisch auszahlen zu lassen. Ansonsten wird das Geld spätestens nach 58 Tagen automatisch auf Ihr Bankkonto überwiesen.

Was passiert, wenn ich eine Anlage tätige, aber nicht genügend Deckung in der Wallet habe?

Mit LSV/DD: Der Fehlbetrag wird automatisch von Ihrem Bankkonto belastet.

Ohne LSV/DD: Sie erhalten eine Rechnung für die Zahlung des Fehlbetrages. Diese Live-Rechnung dient dem Ausgleich des geschuldeten CG24-Wallet-Betrags für die gemachten Anlagezusagen und Sekundärmarktkäufe und nicht spezifisch für eine einzelne Anlage.

Wie setzt sich die CG24-Wallet-Rechnung zusammen?

Die CG24-Wallet-Rechnung ist eine Live-Rechnung, die dem Ausgleich des geschuldeten CG24-Wallet-Betrags für Ihre gemachten Anlagezusagen und Sekundärmarkt-Käufe dient und nicht spezifisch für eine einzelne Anlage erstellt wird.

Was passiert, wenn ich ein Lastschriftverfahren (LSV) oder Direct Debit (DD) eingerichtet habe?

Wenn Sie ein LSV oder DD eingerichtet haben:

- Geschuldeter Betrag: Sollten Sie nicht über ausreichenden Saldo in Ihrer CG24-Wallet verfügen, wird der fehlende Betrag automatisch per Debit Direct (DD) oder LSV von Ihrem Bankkonto abgebucht, sobald ein Kredit vollständig finanziert worden ist.

- Keine manuelle Einzahlung erforderlich: Sie müssen keine manuelle Einzahlung vornehmen. Der fehlende Betrag wird direkt von Ihrem Bankkonto abgebucht, sobald der Kredit vollständig finanziert ist.

Für die Aktivierung des LSVs müssen Sie das entsprechende Dokument unter "Mein Profil" herunterladen und an Ihre Bank senden. Die Aktivierung kann bis zu 10 Arbeitstage in Anspruch nehmen.

Für die Aktivierung des Debit Directs müssen Sie das entsprechende Dokument unter "Mein Profil" herunterladen und an uns senden. Nach Erhalt des Dokumentes aktivieren wir direkt Ihr Debit Direct.

Wann erhalte ich eine Rechnung bzw. Zahlungsaufforderung?

- Automatische Abrechnung bei vorhandenem Guthaben: Wenn Sie eine Anlage tätigen und über genügend Guthaben in Ihrer CG24-Wallet verfügen, wird der geschuldete Betrag bei der Vollfinanzierung des Kreditprojekts automatisch abgezogen.

- Rechnung bei fehlendem Guthaben: Falls zu diesem Zeitpunkt nicht genügend Guthaben in Ihrer Wallet vorhanden ist, erhalten Sie mittels eNachricht eine entsprechende Rechnung für den geschuldeten CG24-Wallet-Betrag.

- Mit LSV/Direct Debit (DD): Sollten Sie ein Lastschriftverfahren (LSV) eingerichtet haben und bei der Vollfinanzierung des Kredites nicht genügend Guthaben in Ihrer CG24-Wallet vorhanden sein, wird der fehlende Betrag automatisch per Debit Direct (DD) oder LSV von Ihrem Bankkonto abgebucht, sobald der Kredit vollständig finanziert ist. In diesem Fall wird keine Rechnung gesendet, da Sie keine manuelle Einzahlung vornehmen müssen.

Wie kann ich die Daten in der Datei "Zahlungen in der CG24-Wallet" verwenden?

In der Datei "Zahlungen in der CG24-Wallet" sind alle mit Ihrer CG24-Wallet verbundenen Transaktionen erkennbar. Die Transaktionen werden in verschiedene Kategorien unterteilt, um Ihnen eine klare Übersicht zu geben:

- CashflowPayIn: Einzahlung in die CG24-Wallet vom Bankkonto.

- CashflowPayOut: Auszahlung vom CG24-Wallet auf das Bankkonto.

- TransferPayIn: Rückzahlung aus der Anlage.

- TransferPayOut: Bezahlung einer Anlage.

Jede Transaktion hat eine Transaction ID, die Sie nutzen können, um in der Datei "Zahlungen Anlagen" Verknüpfungen zu machen und Details zu den jeweiligen Transaktionen nachzuvollziehen.

Was sind die "Nicht gebuchten Anlageeinzahlungen", die angezeigt werden, wenn ich auf diesen Filter klicke?

Unter dem Punkt "Nicht gebuchte Anlageeinzahlungen" werden die Anlagen angezeigt, bei denen die Einzahlung noch nicht verbucht wurde.

Hinweis:

Unzureichendes Guthaben: Wenn Ihr CG24-Wallet nicht über ausreichend Guthaben verfügt, um diese Einzahlungen zu decken, bitten wir Sie, den fehlenden Betrag einzuzahlen. Falls Sie ein Lastschriftverfahren (LSV) oder Direct Debit (DD) eingerichtet haben, wird der fehlende Betrag automatisch von Ihrem Bankkonto abgebucht.

Wie sicher ist das Guthaben in der CG24-Wallet?

Das Geld in der CG24-Wallet befindet sich auf einem Konto lautend auf die CG24 bei einer schweizerischen Bank. Die CG24-Wallet existiert nur virtuell.

Wird das CG24-Wallet-Guthaben für die Bezahlung von offenen Solidaritätsbelastungen verwendet?

Nein. Solidaritätsbelastungen erfolgen weiterhin auf Anlagerückzahlungen, also vor Gutschrift in die CG24-Wallet.

Sekundärmarkt

Was ist der CG24 Sekundärmarkt?

Der Sekundärmarkt ermöglicht den registrierten Anlegern der CG24, ihre Anlagen (CPS: Credit Project Share / Kreditanteile) bereits vor dem Ende der Laufzeit zu verkaufen und damit ihren zu diesem Zeitpunkt noch nicht vollständig zurück bezahlten Kreditbetrag vorzeitig zurückzuerhalten. Der Sekundärmarkt ermöglicht es Anlegern auch, einen CPS (Kreditanteile) an bereits bestehenden Kreditprojekten mit einer kürzeren verbleibenden Laufzeit zu kaufen.

Was kann auf dem Sekundärmarkt angeboten oder gekauft werden?

Auf dem CG24 Sekundärmarkt können Anleger einzelne bereits finanzierte CPS (Kreditanteile) kaufen und/oder verkaufen, bevor diese vollständig zurückbezahlt sind. Ein CPS muss beim Verkaufsentschluss und entsprechender Aufschaltung am Sekundärmarkt noch mindestens eine Restlaufzeit von drei Monaten aufweisen. Generell können nur CPS zum Verkauf angeboten werden, wenn der entsprechende Kredit keine Zahlungsrückstände aufweist.

Wer ist zum Kauf oder Verkauf von CPS (Kreditanteile) auf dem Sekundärmarkt zugelassen?

Der CG24 Sekundärmarkt steht allen registrierten Anlegern der CG24 offen.

Käufe können sofort nach der Freischaltung des Kontos getätigt werden. Für den Verkauf muss die Zustimmung als Dokument vorgelegt werden. Das Dokument finden Sie in Ihrem Cockpit unter "Mein Profil"/ Komponenten/ Verkauf von Systemen.

Wer bestimmt den Preis eines CPS (Kreditanteile) am Sekundärmarkt?

Standardmässig orientiert sich der Kaufpreis an dem Betrag, welcher zum Zeitpunkt des Verkaufs gegenüber dem ursprünglichen Anleger noch offen ist. Es steht dem Verkäufer jedoch frei, einen etwas höheren oder etwas tieferen Kaufpreis zu verlangen. Sämtliche relevanten Informationen zum CPS werden dem potenziellen neuen Anleger/Käufer offengelegt. Im Sinne des Anlegerschutzes behält sich die CG24 vor, Angebote mit unrealistisch hohen Verkaufspreisen aus dem Sekundärmarkt zu löschen. Hierfür wird die Käuferrendite des im Sekundärmarkt angebotenen CPS mit einem neuen Kredit mit gleichen oder ähnlichen Eigenschaften verglichen.

Wie wird ein Kauf oder Verkauf auf dem Sekundärmarkt abgewickelt?

Anleger, die ein oder mehrere ihrer Kreditanteile (CPS) verkaufen möchten, können den Auftrag dazu in ihrem Cockpit erfassen. Sobald sich ein Käufer für die offerierten CPS findet und dieser den Kaufpreis überweist, wird der CPS übertragen und der Verkäufer erhält sein Geld. Sollte der Käufer den Kaufpreis nicht fristgerecht überweisen, "platzt" der Verkauf und der CPS verbleibt beim ursprünglichen Anleger. Er kann jederzeit wieder neu im Sekundärmarkt zum Verkauf gestellt werden.

Was passiert mit Amortisations- und Zinszahlungen des Kreditnehmers, welche während dem Verkaufsprozess eingehen?

Anleger, die ein CPS zum Verkauf erfasst haben, erhalten weiterhin alle Amortisations- und Zinszahlungen des Kreditnehmers bis zum Zeitpunkt, an dem ein Käufer den CPS kauft. Ab diesem Zeitpunkt eingehende Zahlungen werden nach erfolgreicher Abwicklung des Verkaufs an den Käufer ausgezahlt. Der Kaufpreis wird entsprechend angepasst, so dass der jeweils in Rechnung gestellte Kaufpreis die Mittelflüsse korrekt widerspiegelt. Bei einem geplatzten Verkauf gehen alle Mittelflüsse an den Verkäufer.

Was passiert, wenn ein Kredit in Verzug gerät, während ein CPS (Kreditanteile) zum Verkauf steht?

Der CPS kann in diesem Zeitpunkt nicht mehr verkauft werden und das Angebot wird durch die CG24 automatisch vom Sekundärmarkt entfernt.

Gibt es Einschränkungen für einen Verkauf eines CPS (Kreditanteile) auf dem Sekundärmarkt?

Ein CPS kann nicht verkauft werden, wenn zum Zeitpunkt des Verkaufs eine Ratenzahlung beim Kreditnehmer gemahnt werden musste.

Wo finde ich die Zahlungsdetails zum Sekundärmarkt-Kauf?

Die Details zu Ihrem Sekundärmarkt-Kauf finden Sie im Zahlungsfile. Marchzinsen werden in der Spalte "Interest" aufgeführt.

Recovery

Was verstehen wir unter Recovery?

Unter Recovery verstehen wir alle Massnahmen, die dazu dienen Zahlungsrückstände zu reduzieren oder die Kreditschuld zurückzuführen. Der Recovery Prozess setzt ein, wenn Mahnungen nicht zur erwarteten Zahlung geführt haben.

Was geschieht, wenn ein Schuldner seine Rate nicht bezahlt?

Am dritten Tag nach Fälligkeit wird dem Schuldner eine Zahlungserinnerung zugestellt. Danach erfolgen gegebenenfalls eine erste und eine zweite Mahnung.

Werden die Anleger über Zahlungsunregelmässigkeiten informiert?

Ja, Anleger werden kontinuierlich über die Recovery-Massnahmen und deren Erfolg oder Misserfolg informiert. Im Anlager-Cockpit können Anleger das Investment-Tape herunterladen, das regelmässig vom internen Recovery-Team der CG24 aktualisiert wird. Darüber hinaus können sie anhand des Kreditstatus erkennen, wie viele Tage ein Kunde im Verzug ist, und die Differenz zwischen den Soll- und Ist-Daten der Fälligkeiten detailliert in der “Zahlungsdatei” einsehen, die im Anlager-Cockpit unter “Übersicht” zu finden ist.

Was geschieht, wenn der Kunde auf Ratenmahnungen nicht reagiert bzw. die Rate nicht bezahlt?

Wir leiten die Betreibung für die fällige Monatsrate ein.

Kann die CG24 den Kredit kündigen, wenn der Schuldner seine Raten nicht bezahlt?

Falls ein Kredit dem Konsumkreditgesetz unterliegt (Kredite an Private bis CHF 80'000) darf die CG24 den Kredit erst kündigen, wenn die ausstehenden Raten mindestens 10% des Kreditbetrages erreichen.

Bei allen anderen Krediten hat die CG24 das Recht, den Kredit bei Zahlungsverzug zu kündigen. Wir treffen diesen Entscheid im besten Interesse unserer Anleger.

Sind Mahnungen mit Kosten für den Schuldner verbunden?

Ja, für Mahnungen wird ein Deckungsbeitrag für unsere Aufwendungen in Rechnung gestellt. Die Mahngebühren sind in unserem Gebührentarif aufgeführt.

Wann fällt ein Kredit aus?

Ein Kredit wird als Ausfall deklariert, wenn sämtliche Kontaktversuche und getroffene rechtliche Massnahmen zur Rückführung der Schuld innerhalb angemessener Frist erfolglos geblieben sind und der Kredit gekündigt, wurde oder mit 180 Tage in Verzug geraten ist. Es ist jedoch wichtig zu beachten, dass der Recovery-Prozess auch nach einem Ausfall fortgesetzt wird – selbst Verlustscheine können jährlich reaktiviert werden.

Was passiert, wenn ein Kredit, in den ein Anleger investiert hat, als ausgefallen gilt? Verliert der Anleger dann seinen Einsatz?

Nein. In diesem Fall tritt die Solidarhaftung in Kraft. Sämtliche Anleger, welche im selben Kredittyp und derselben Ratingstufe investiert sind, übernehmen solidarisch einen Anteil des entstandenen Ausfalls.

Was geschieht mit Verlustscheinen?

Ansprüche aus Verlustscheinen können, während 20 Jahren geltend gemacht werden. Je nach Einschätzung wird CG24 versuchen, Verlustscheine zu verkaufen oder diese zu bewirtschaften.

Was geschieht mit allfälligen Erlösen aus Verlustscheinen?

Diese werden im Verhältnis der seinerzeit geleisteten Solidaritätsbeiträge an die Anleger erstattet.

Wer haftet bei einem Ausfall eines Kredites im Falle von pendenten Sekundärmarkt-Verkäufen?

Der Verkäufer haftet bis zum Zeitpunkt der vollständigen Anlageübertragung (Eingang des Kaufpreises für die Forderung bei CG24) für einen Ausfall eines Kredites desselben Kredittyps und Ratingkategorie der zu verkaufenden Anlage.

Solidaritätsprinzip

Was ist das Solidaritätsprinzip und wie funktioniert es?

Das Solidaritätsprinzip ist ein grundlegendes Konzept der CG24-Plattform, das darauf abzielt, das Risiko von Kreditausfällen auf alle Anleger innerhalb derselben Kreditkategorie und Ratingstufe (=Pool) zu verteilen.

Im Falle eines Kreditausfalls verlieren direkte Investoren in diesen Kredit nicht sofort ihren investierten Nominalbetrag. Stattdessen erhalten sie Rückzahlungen von anderen Investoren aus dem gleichen Solidaritätspool (basierend auf Kreditart und Rating), bis sie den Nominalbetrag abzüglich ihres eigenen Anteils am Pool erreichen. Diese Rückzahlungen aus dem Solidaritätspool erfolgen automatisch durch Anlagerückzahlungen.

Wie berechnet sich der Betrag der Solidarhaftung?

Die ausgefallene Kreditsumme (inkl. der Kosten der Rechtsverfolgung) wird im Verhältnis zum totalen Kreditbetrag der gesamten Kreditart und Ratingstufe gesetzt. Der daraus resultierende Prozentsatz wird zur Berechnung des Solidarbeitrages verwendet.

Beispiel:

|

Ausgefallener Kreditbetrag inkl. Kosten |

CHF 7’500 |

|

Total der Kategorie/Ratingstufe |

CHF 1'200’000 |

|

Ausfall in % |

0.63% |

Jeder Anleger in derselben Kreditkategorie/Ratingstufe wird nun mit 0.63% des Kapitalsaldos seiner Anlage(n) belastet.

Wie erfolgt die Belastung der Solidaritätsbeiträge?

Die errechneten Solidaritätsbeiträge werden von der nächsten Zahlung für eine Anlage in Abzug gebracht.

Rating und Kreditprüfungssystem

Was ist das Ratingsystem

Was ist Risikooptimierung durch Solidaritätsvereinbarung?

Um das Ausfallrisiko weiter zu minimieren, hat die CG24 ein Risikopooling durch eine sogenannte Solidaritätsvereinbarung eingeführt. So erreicht der Anleger eine höchstmögliche Risikodiversifikation, ohne in Dutzende von Kreditprojekte investieren zu müssen.

Trotz aller Absicherungsmassnahmen kann ein Kreditausfall eintreten und die Krediteintreibung erfolglos sein. Fällt ein Kredit aus, wird der Ausfall des Kreditbetrags proportional auf alle Anleger in der gleichen Ratingstufe verteilt. So ist der Einzelne bei einem Ausfall nur minimal betroffen und die erwartete Rendite der einzelnen Anlage wird bestmöglich sichergestellt. Trotzdem empfiehlt CG24 zur Risikominimierung, dass Anleger in mehrere Projekte investieren, da auch mit der Solidaritätsklausel bei Ausfällen einige Wochen vergehen können, bis der betroffene Anleger die Solidaritätsbeiträge erhält.

Was ist die Todesfallrisikoversicherung?

Je nach Kredit schliesst der Schuldner eine Todesfallrisikoversicherung ab, welche einen theoretischen Restschuldausfall von CHF 100’000 abdeckt. Die konkreten Verhältnisse des Kreditnehmers sind zu beachten und können Einschränkungen der Versicherungsleistung führen.

Was ist die PPI?

Der Kreditnehmer kann zusätzlich eine Arbeitsunfähigkeit und Arbeitslosigkeit Versicherung abschliessen (kurz. PPI – Payment Protection Insurance oder Kreditausfallversicherung). Diese Versicherung dient folgendem Zweck:

- Der Kunde erhält die Sicherheit, im Falle eines unverschuldeten Arbeitsplatzverlusts oder einer Arbeitsunfähigkeit von der Zahlung seiner monatlichen Kreditraten für einen Zeitraum von 12 Monaten befreit zu sein

- Gleichzeitig erhält CG24 bzw. der Anleger des Kredits im Leistungsfall die volle Rate über einen Zeitraum von bis zu 12 Monaten

Was bedeutet Bonitätsprüfung?

Neben internen und durch externe Anbieter zur Verfügung gestellte Bonitätsdaten werden Betreibungsinformationen, und spezifische Abklärungen beim Kreditnehmer eingesetzt.

Real Estate

Allgemein

Was ist eine nachrangige Finanzierung?

Eine nachrangige Immobilienfinanzierung - auch genannt Mezzanine-Finanzierung - beschreibt ein grundpfandgesichertes Darlehen zusätzlich zur bestehenden 1. oder 2. Rang Hypothek, welche üblicherweise durch eine Bank gewährt wird.

Für wen eignet sich eine Immobilienfinanzierung von CG24?

Unsere Immobilienfinanzierung richtet sich an professionelle (institutionelle oder private) Immobilieninvestoren mit einem bestehenden Portfolio an Renditeliegenschaften.

Welche Art von Liegenschaft kann ich bei CG24 nachrangig belehnen?

Nachrangig belehnt werden vermietete Liegenschaften (Renditeliegenschaften) im Bereich Wohnen mit einem maximalen Gewerbeanteil von 30%. In der Regel sind dies Mehrfamilienhäuser, allerdings eignen sich auch Mietwohnungen. Handelt es sich bei Ihrer Liegenschaft um eine reine Gewerbeliegenschaft, können Sie für eine individuelle Prüfung gerne auf uns zukommen.

Wie wird eine Immobilienfinanzierung besichert?

Die Besicherung der Immobilienfinanzierung erfolgt mittels Errichtung eines nachrangigen Grundpfandrechts über den gesamten Kreditbetrag, entweder mit einem Register- oder Papier-Inhaberschuldbrief.

Wie hoch kann die Liegenschaft zusätzlich belehnt werden?

Eine beständige Wohnliegenschaft kann bis zu max. 80% und eine Gewerbeliegenschaft bis zu max. 75% des Verkehrswerts belehnt werden. Dadurch wird zusätzliche Liquidität freigesetzt, um beispielsweise weitere Liegenschaften zu erwerben oder bestehende instandzusetzen.

Was ist der Vorteil einer Immobilienfinanzierung von CG24?

- Belehnung bis max. 80% bei Wohnliegenschaften und 75% bei Gewerbeliegenschaften

- Keine Amortisationspflicht während der Kreditlaufzeit

- Kein Niederstwertprinzip

- Individuelle und schnelle Prüfung

- Flexible Laufzeiten bis zu drei Jahren

- Zusätzliche Liquidität in kürzester Zeit für Ihr Wachstum

Wie kann ich eine Immobilienfinanzierung beantragen?

Gerne können Sie uns Ihre Anfrage direkt per E-Mail an unser Real Estate Team (real-estate@cg24.com) zustellen oder die gewünschte Finanzierung auf unserer Plattform unter folgendem Link beantragen: Link

Kann CG24 auch Immobilien im Ausland finanzieren?

Nein, unsere Immobilienfinanzierung richtet sich nur an Kreditnehmende und Immobilien mit Sitz in der Schweiz oder Liechtenstein.

Wie hoch ist der Mindestbetrag für eine Immobilienfinanzierung?

Der Mindestbetrag für eine Immobilienfinanzierung beträgt CHF 100’000.

Welche Unterlagen werden für die Prüfung einer Immobilienfinanzierung benötigt?

- Unterlagen zur Liegenschaft:

- Mieterspiegel

- Grundbuchauszug

- Liegenschaftsabrechnung

- bestehende Hypothekarverträge

- Gebäudeversicherungsnachweis

- Bilder und Grundrisspläne

- Unterlagen zum Kreditnehmer:

- ID-Kopie

- Steuererklärung

- Jahresabschluss

- Je nach Komplexität und Umfang des Antrags können weitere Unterlagen einverlangt werden.

Muss der Kredit während der Laufzeit amortisiert werden?

Nein, die Rückzahlung ist endfällig, das bedeutet der gesamte Kredit ist am Ende der Laufzeit zurückzubezahlen. Zinsen und Gebühren werden quartalsweise resp. halbjährlich in Rechnung gestellt. Sollten Sie eine Amortisation während der Laufzeit wünschen, kann das gerne individuell besprochen werden.

Kann ich den Kredit auch vorzeitig zurückzahlen?

Ja, jedoch müssen die Zinsen für die ursprünglich vereinbarte Laufzeit inklusive Vorfälligkeitsentschädigung bezahlt werden.

Wie hoch ist der Zinssatz?

Je nach Rating und Laufzeit, liegt der Nominalzins zwischen 4.6% - 8.8% p.a.

Wie hoch sind die Gebühren?

Bei der Auszahlung des Kredits wird eine einmalige Abschlussgebühr (abhängig vom Kreditbetrag) direkt abgezogen. Zusätzlich wird quartalsweise eine Maintenance Fee (Verwaltungsgebühr) mit dem Zins in Rechnung gestellt.

Was sind die möglichen Laufzeiten für eine Immobilienfinanzierung?

Für die Immobilienfinanzierung kann eine Laufzeit zwischen 6 und 36 Monaten gewählt werden.

Wie lange dauert der Prozess von der Prüfung bis zur Auszahlung?

Nach Erhalt aller benötigten Unterlagen, wird Ihnen innert 48 Stunden eine unverbindliche Indikation für die mögliche Finanzierung zugestellt. Sofern diese bestätigt wird, wird die Kreditprüfung abgeschlossen und intern bewilligt. Der Bewilligungsprozess dauert in der Regel zwei bis drei Tage. Bei Krediten über zwei Millionen kann sich der Prozess um wenige Tage verlängern. Nach der Bewilligung wird der Kredit auf unserer Plattform publiziert und von unseren Anlegern finanziert. Üblicherweise beträgt die Finanzierungsdauer zwischen einer und maximal drei bis vier Wochen.

Kann ich auch als Vermittler eine Immobilienfinanzierung für meine Kunden beantragen?

Ja, natürlich. Kontaktieren Sie uns per E-Mail (real-estate@cg24.com) oder Telefon und wir begleiten Sie beim Prozess.

Kann ich bei CG24 auch eine Erstrangfinanzierung beantragen?

Gerne können Sie uns betreffend einer Erstrangfinanzierung kontaktierten und wir geben Ihnen gerne eine unverbindliche Empfehlung ab.

Frage noch nicht beantwortet?

Für weitere Fragen können Sie sich jederzeit gerne an unsere Immobilienspezialisten wenden: real-estate@cg24.com

Werden meine persönliche Daten und Dokumente vertraulich behandelt?

Private Credit

Allgemein

Wer ist CG24?

CG24 ist eine Online-Kreditplattform (Peer-to-Peer). Wir vernetzen Kreditsuchende mit Anlegern – schnell und einfach. Anleger und Kreditnehmer geniessen gleichermassen Vorteile durch tiefere und transparente Kosten. Kreditnehmer profitieren von flexiblen, schnellen und günstigen Krediten sowie von einem einfachen und unkomplizierten Kreditprüfungsprozess.

Wenn wir feststellen, dass du bei einer unserer Partnerbank bessere Konditionen erhalten würdest als durch eine Finanzierung über Peer-to-Peer mit unseren Investoren, prüfen wir deine Anfrage über eine unserer Partnerbank. Unser oberstes Ziel ist es, dir immer die beste Finanzierung am Markt bieten zu können.

CG24 kann als Kreditgeberin oder als Kreditvermittlerin mit verbundenen Gesellschaften auftreten. Die Weiterleitung erfolgt unter Einhaltung sämtlicher datenschutzrechtlicher Bestimmungen. Diskretion und der Schutz von persönlichen Daten stehen bei CG24 an oberster Stelle.

Wer kann bei CG24 einen Kredit erhalten?

Grundsätzlich kann jede Person einen Kredit beantragen, sofern mindestens folgende Voraussetzungen erfüllt sind:

- Sie sind zwischen 18 und 65 Jahre alt.

- Sie besitzen mindestens eine Aufenthaltsbewilligung B seit einem Jahr oder länger.

- Sie verfügen über ein Mindesteinkommen von CHF 3'500 aus einem ungekündigten Arbeitsverhältnis.

- Erfolgreiche Bonitäts-, Identitäts- und Geldwäschereiprüfung.

Wie wird ein Kredit beantragt?

Bei CG24 können Sie einen Kredit schnell und unkompliziert, direkt über diesen Link beantragen:

- Füllen Sie den Kreditantrag innerhalb weniger Minuten aus.

- Laden Sie die benötigten Dokumente hoch. Es wird Ihnen direkt angezeigt, welche Dokumente aufgrund Ihres Kreditantrags zur vollständigen Kreditprüfung notwendig sind.

- Erhalte innerhalb von wenigen Tagen von unseren Kreditexperten einen auf dich zugeschnittenen, unverbindlichen Kreditvorschlag.

- CG24 kann Ihre Kreditanfrage intern prüfen oder auch an Partnerbanken vermitteln, gemäss Ihrer Einwilligung im Kreditantrag. Der Zweck dieser Kreditanfragen besteht darin, für Sie die beste Kreditofferte am Markt zu erhalten. CG24 kann als Kreditgeberin oder als Kreditvermittlerin mit ihr verbundenen Gesellschaften auftreten.In solchen Fällen tritt der jeweilige Kreditpartner als Vertragspartner bzw. kreditsprechendes Institut auf. Die Weiterleitung erfolgt unter Einhaltung sämtlicher datenschutzrechtlicher Bestimmungen.

Bei technischen Schwierigkeiten helfen wir dir gerne per Telefon unter 044 244 30 24.

Was kostet ein Kredit?

Die Accounteröffnung und die Kreditprüfung sind kostenlos und Sie können jederzeit ein unverbindliches und individuelles Angebot einholen.

Der effektive Jahreszins (beinhaltet den Nominalzins, die Gebühr für die Todesfallrisikoversicherung und die Servicegebühr) liegt zwischen 4.90% und 11.95%.

Die individuellen Kosten für einen Kredit werden Ihnen in einem persönlichen Angebot transparent angezeigt. Die Rückzahlung des Kredits erfolgt über eine vertraglich vereinbarte Laufzeit mit festen monatlichen Raten. Die Konditionen werden im Kreditvertrag transparent dargelegt.

Wie schnell wird die Kreditsumme ausbezahlt?

Du erhältst innerhalb von wenigen Tagen eine Rückmeldung zu deinem Kreditantrag. Fällt dein Kredit unter das Konsumkreditgesetz (Kreditsumme zwischen CHF 500 bis CHF 80'000 und keine Ausschlussgründe nach KKG), kann die Auszahlung erst 14 Tage nach Vertragsunterzeichnung erfolgen. Kredite mit einer Kreditsumme über CHF 80'000 können innerhalb weniger Arbeitstage nach Erhalt des von dir unterzeichneten Kreditvertrags ausbezahlt werden. Voraussetzung für die Kreditauszahlung ist, dass alle Voraussetzungen für die Kreditvergabe vollständig erfüllt sind und dein Projekt von unseren Investoren vollständig finanziert wurde, was in der Regel rasch geschieht.

Welche Vorteile bietet CG24 für Kreditnehmer?

- Günstige Finanzierung: Effektiver Zinssatz ab 4,9 %.

- Schnelle Kreditprüfung: Du erhältst ein vollständiges Kreditangebot innerhalb von wenigen Tagen nach deinem Kreditantrag.

- Individuelle Kreditanalyse: Durch unsere individuelle Kreditanalyse prüfen wir intern und entscheiden, ob deine Kreditanfrage bei uns oder einer unserer Partnerbanken die besten Konditionen bietet. So erhältst du mit nur einer Anfrage bei uns die optimalen Marktkonditionen für deine Wunschfinanzierung.

- Verständlich und Transparent: Unser Ziel ist es, unsere Produkte so verständlich und transparent wie möglich zu gestalten.

- Sinnvolle und passende Finanzierung für Ihren Bedarf: Auch besondere und komplizierte Situationen werden von uns vorbehaltlos geprüft.

- Einfache Kommunikation: Wir sind für Sie da. Kontaktieren Sie uns einfach.

Kann ein Kredit vorzeitig zurückbezahlt werden?

Ja, Sie können Ihren Privatkredit vorzeitig zurückzahlen. Aus rechtlichen Gründen unterscheiden wir zwischen Privatkrediten welche dem Konsumkreditgesetz (KKG) unterstellt sind und jenen, welche nicht dem KKG unterliegen.

Vorzeitige Rückzahlung von Krediten, welche dem KKG unterstellt sind:

Bei Konsumkrediten können Kreditnehmer die Pflichten aus dem Kreditvertrag vorzeitig erfüllen. In diesem Fall besteht ein Anspruch des Kreditnehmers auf Erlass der Zinsen, die auf die nicht beanspruchte Kreditdauer entfallen. Die vorzeitige Rückzahlung ist uns schriftlich 10 Arbeitstage vor dem Datum der Rückzahlung anzukündigen.

Vorzeitige Rückzahlung von Krediten, welche nicht dem KKG unterstellt sind:

Kredite mit einer Kreditsumme von über CHF 80'000 (oder einem sonstigen KKG-Ausschlussgrund), können von Kreditnehmern vorzeitig, aber frühestens 12 Monate nach der Kreditauszahlung zurückgezahlt werden. Die beabsichtigte vorzeitige Rückzahlung ist uns schriftlich 10 Arbeitstage vor dem Datum der Rückzahlung anzukündigen. Es ist eine Vorfälligkeitsentschädigung gemäss Kreditvertrag geschuldet.

Was bedeuten Umschuldung oder Kreditablösung?

Wenn jemand einen oder mehrere Kredite aufgenommen hat, kann er die bestehende Schuld refinanzieren. Falls jemand heute hohe Zinsen bezahlt, kann er mit einem Wechsel zu einem günstigeren Anbieter deutliche Einsparungen erzielen. Weiter können dadurch Schulden gebündelt werden, was zu einer Reduktion der monatlichen Kosten führen kann. Die bisherigen Schulden (Kredite, Leasingverpflichtungen, Kreditkartenschulden) werden dann von einem EINZIGEN neuen Kreditgeber abgelöst.

Wie geht CG24 mit Betrugsversuchen um?

Bei jedem Betrugsversuch erstattet CG24 ausnahmslos Strafanzeige. Unsere Kreditspezialisten sind speziell auf Betrugserkennung geschult und stehen mit zahlreichen Institutionen in Verbindung, um einen Verdacht schnell validieren und zur Anzeige bringen zu können.

Was genau ist eine Kreditabsicherung und wie funktioniert diese?

Die Kreditabsicherung ist eine freiwillige Versicherung gegen Arbeitsunfähigkeit und Arbeitslosigkeit, die Sie bei uns abschliessen können.

Bei Arbeitsunfähigkeit (durch Krankheit oder Unfall) oder unfreiwilliger Arbeitslosigkeit können Sie sich an unseren Versicherungspartner wenden, den entsprechenden Nachweis erbringen und Ihre monatliche Rate wird während der gesamten Dauer der Arbeitslosigkeit, maximal jedoch für 12 Monate pro Leistungsfall, von der Versicherung übernommen.

Der Versicherungsschutz endet mit der ordentlichen oder vorzeitiger Beendigung des Kreditvertrages, spätestens jedoch mit der Rückzahlung des gesamten Kreditbetrages.