Réponses aux questions les plus importantes

À propos de CG24

Général

Qu'est-ce que CG24 ?

CG24 est une plate-forme de crédit en ligne (peer-to-peer). Nous mettons en relation les demandeurs de crédit avec les investisseurs - rapidement et facilement. Les investisseurs et les emprunteurs bénéficient tous deux d'avantages grâce à des coûts moins élevés et transparents par rapport aux banques traditionnelles et aux autres fournisseurs de crédit. Les emprunteurs bénéficient de crédits flexibles, rapides et avantageux ainsi que d'un processus de vérification des crédits simple et sans complications. La discrétion et la protection des données à caractère personnel sont les priorités de CG24. Les investisseurs ont la possibilité d'investir dans des projets de crédit présentant différents profils de risque et de rendement (niveaux de notation). Nous soutenons la sécurité des investisseurs en procédant à un contrôle strict et rigoureux des risques. Des mesures de couverture, telles que l'assurance contre le risque de décès, et un degré élevé de diversification favorisent les opportunités de rendement.

Qu'est-ce que les crédits peer-to-peer ?

Les crédits peer-to-peer (P2P) sont des crédits entre deux parties ; par ex., de particulier à particulier. Les crédits sont octroyés directement via une plateforme Internet, sans qu'un établissement financier n'intervienne comme intermédiaire. Les crédits P2P rétablissent la composante sociale perdue dans les banques centralisées.

Combien coûtent les services du CG24 ?

L’ouverture d’un compte chez CG24 est gratuite, tant pour les emprunteurs que pour les investisseurs.

Les emprunteurs ne paient des frais qu’en cas de décaissement du crédit. Ces frais dépendent du montant du crédit, de la durée et de la notation du produit et sont définis en détail dans le tableau des frais. Les frais sont soit directement déduits du montant du crédit lors du décaissement, soit font partie de la mensualité. Si une demande de crédit est refusée ou si le crédit n’est pas décaissé, il n’y a pas de frais et aucun paiement anticipé de frais n’est requis.

Les investisseurs paient des frais sur chaque remboursement reçu, qui dépendent du produit, de la durée et de la notation. Les frais exacts sont également définis en détail dans le tableau des frais.

Quels sont les modes de paiement disponibles ?

CG24 utilise la nouvelle norme de facturation QR pour les factures relatives aux montants d'investissement et aux versements/remboursements de crédit. En tant que client de CG24, vous pouvez en outre faire payer les factures aisément par Debit Direct (Postfinance) ou LSV (autres banques). Vous pouvez définir le mode de paiement souhaité dans votre profil. En cas de problèmes, nous nous tenons à votre disposition pour vous conseiller au +41 44 244 30 24.

Le changement de CreditGate24 (Suisse) SA en CG24 Group SA a-t-il des conséquences pour moi ?

Non. Ce changement n'a aucune incidence sur le client ni sur la collaboration. Veuillez noter que pour la facture, vous utiliserez la nouvelle adresse, CG24 Group SA, Letzigraben 89 à 8003 Zurich.

Protection des données

Qui a accès à mes données ?

Pour connaître les données collectées par CG24, consultez notre protection des données.

Où mes données sont-elles enregistrées ?

Pour savoir où vos données sont stockées, consultez notre protection des données.

Quelles données le CG24 collecte-t-il à mon sujet ?

Pour connaître les données collectées par CG24, consultez notre protection des données.

Business Credit

Général

Quels sont les avantages du CG24 - Business Credit ?

CG24 Business Credit offre une possibilité rapide et simple de financer des PME suisses via une plate-forme de crowdfunding. Vous pouvez choisir un montant de financement flexible et une durée flexible. Pour le remboursement, nous proposons différentes options telles que l'amortissement, le crédit à terme ou un mélange des deux. CG24 attache en outre une grande importance à une tarification claire et transparente.

Quels produits le CG24 propose-t-il aux entreprises ?

Nous travaillons constamment à l'amélioration de nos offres de produits. Actuellement, nous proposons les produits suivants à nos clients PME :

Service clientèle

Qui est mon interlocuteur si j'ai des questions ?

Votre conseiller clientèle personnel se fera un plaisir de répondre à vos questions et demandes. Si vous êtes nouveau chez nous, n’hésitez pas à nous contacter par téléphone (044 244 30 22) ou e-mail (business.credit@cg24.com). Si vous souhaitez que nous vous contactions, vous pouvez à tout moment prendre un rendez-vous téléphonique avec un conseiller clientèle ici. Vers le formulaire de contact

Inscription - Conditions préalables

Quelles sont les conditions minimales pour obtenir un crédit PME ?

Votre entreprise doit avoir au moins deux ans d'existence et disposer d'au moins deux bilans et comptes de résultats clôturés.

Nous ne pouvons malheureusement pas prendre en charge les entreprises qui ne remplissent pas ces exigences minimales. De plus, nous ne pouvons accepter que les entreprises dont le chiffre d'affaires annuel est d'au moins CHF 100 000.

De quels documents dois-je disposer pour ouvrir un compte ?

Étant donné que nous devons procéder à un examen de solvabilité fructueux, nous avons besoin d'une série de documents concernant votre entreprise, tels que les comptes annuels des deux dernières années ainsi que les extraits de compte détaillés des trois derniers mois.

Mon entreprise est encore en phase de création. CG24 peut-il déjà m'aider ?

Votre entreprise doit avoir au moins deux ans d'existence et disposer d'au moins deux bilans et comptes de résultats clôturés. Nous ne pouvons malheureusement pas répondre aux besoins des entreprises qui ne remplissent pas ces exigences minimales.

Inscription

Pourquoi mon adresse e-mail n'est-elle pas acceptée ?

CG24 exige une adresse e-mail professionnelle comme condition de base pour les entreprises. Les adresses avec un suffixe comme @hotmail, @bluewin, @gmail, etc. ne peuvent pas être acceptées. Vous pouvez créer en ligne une nouvelle adresse e-mail avec le nom de votre entreprise et nous contacter à nouveau.

Quels sont les frais d'inscription ?

L'inscription est gratuite.

De quels documents dois-je disposer pour ouvrir un compte ?

Nous avons besoin d'un certain nombre de documents pour procéder à l’examen de solvabilité. Nous ne pouvons pas accorder de financement aux entreprises qui ne nous fournissent pas de documents.

Les documents suivants doivent être transmis par le client :

- Bilans annuels des deux dernières années.

- Relevés de compte des trois derniers mois.

- Autres documents pertinents du point de vue du client (p. ex. confirmations de commande, contrats, factures).

Dans le cadre du contrôle de la solvabilité, d'autres informations peuvent être nécessaires, qui ne figurent pas dans les documents susmentionnés. Le cas échéant, votre chargé de clientèle vous contactera.

Combien de temps faut-il pour créer un compte ?

La création de votre profil sur CG24 ne vous prendra pas plus de cinq à dix minutes. Votre profil sera ensuite examiné avant de pouvoir être vérifié.

Comment créer un compte sur CG24 ?

Identification

Comment fonctionne l'identification sur la plateforme ?

CG24 identifie tous les utilisateurs par identification vidéo.

Le processus de vérification est effectué par IDNow GmbH et dure environ cinq minutes. Veuillez noter que CG24 n'accepte actuellement que les cartes d'identité ou les passeports de la Suisse, de l'Union européenne, de la Turquie, de la Norvège et de l'Islande.

Si une personne non autorisée à signer s'inscrit au nom d'une PME, une procuration appropriée doit être présentée pour cette personne. Si nécessaire, le CG24 peut fournir un modèle de procuration.

Pourquoi dois-je m'identifier auprès de CG24 ?

Pour des raisons légales et réglementaires, CG24 est tenu d’identifier le nouveau client potentiel avant d'établir une relation avec lui.

Vérification

Comment ma solvabilité est-elle déterminée ?

La notation et la limite de crédit sont calculées sur la base des informations financières concernant votre entreprise. Un examen individuel par nos spécialistes du crédit conduit ensuite à la décision finale sur les limites et la notation de crédit. Les informations qualitatives et financières sur la capacité de crédit et la solvabilité, les renseignements externes sur le crédit et d'autres facteurs tels que le dépôt éventuel de garanties sont déterminants.

Au cours de ce processus, nous appliquons le plus haut degré de discrétion afin de garantir que notre évaluation n'affecte en aucune manière votre activité. Nous ne faisons pas appel à des tiers (avec lesquels vous traitez) ou à des institutions financières.

Pour quelle raison ma demande de crédit a-t-elle été refusée ?

Les profils qui ne répondent pas aux exigences suivantes sont refusés par le CG24 :

- Absence de solvabilité

- L'entreprise ne remplit pas les conditions d'utilisation de la plateforme (par ex. pas d'inscription au registre du commerce suisse, chiffre d'affaires annuel inférieur à CHF 100'000, création inférieure à deux ans).

- Autres raisons qui ne sont pas explicitement mentionnées ici (par ex. non-remise des documents requis, falsification de documents, etc.)

Il est toutefois possible de faire réévaluer votre profil après trois mois. En cas de changement important du motif de refus, il est possible de procéder à une nouvelle évaluation après trois mois. Veuillez nous envoyer un e-mail avec votre demande à l'adresse suivante : business.credit@cg24.com.

Combien de temps faut-il pour que ma demande de crédit soit examinée ?

Dans la plupart des cas, la vérification est terminée dans les 48 à 72 heures. Pour les cas complexes ou les documents manquants, cela peut prendre jusqu'à une semaine.

Quels facteurs déterminent ma solvabilité ?

Les critères suivants déterminent votre solvabilité :

- Renseignements sur le crédit de l'entreprise fournis par des agences de crédit externes

- Rapports annuels des 2 derniers exercices

- Relevés de compte des 3 derniers mois

- Historique des remboursements au cours des 12 derniers mois

- Autres facteurs qualitatifs

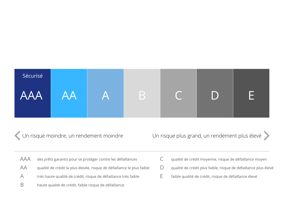

Votre notation de crédit varie de A (risque de défaillance le plus faible) à E. Elle détermine si nous pouvons vous donner accès à la plateforme et les conditions de financement qui vous seront accordées.

E-signature

Quel est le rôle de Swisscom dans la signature du contrat ?

CG24 utilise la technologie QES de Swisscom pour la signature des contrats. Swisscom est le fournisseur officiel de la technologie « Signature électronique qualifiée » (QES) en Suisse.

Qu'est-ce qu'une signature électronique qualifiée (QES) ?

La signature électronique qualifiée (QES) est une signature électronique équivalente à une signature manuscrite. Elle permet de signer en ligne des contrats répondant à des exigences formelles.

Comment savoir si un document est signé avec la QES ?

La signature électronique qualifiée figure sur la page de couverture du contrat. La validité de la signature peut être vérifiée directement dans Adobe Acrobat Reader ou avec le service en ligne de la Confédération (www.e-service.admin.ch/validator).

Quels sont les avantages que je retire de la QES ?

Grâce à QES, la signature des contrats peut se faire de manière numérique, ce qui permet un traitement plus rapide.

Comment fonctionne la QES ?

Avec la QES, la signature est créée en combinaison avec une identification. Grâce à cette identification, la signature peut être attribuée à une personne précise. Une fois l'identification confirmée, la signature est créée à partir d'une combinaison de mot de passe et de SMS.

Financement

Combien de temps faut-il pour que le montant financé soit sur mon compte ?

Toutes les nouvelles demandes de financement approuvées sont proposées à nos investisseurs sur la plateforme et sont généralement refinancées dans un délai de 2 à 5 jours. La date de versement est déterminée par la date à laquelle les investisseurs ont financé l'intégralité du projet. Nous transférons le montant à votre entreprise pendant les jours ouvrables bancaires suisses, au plus tard 24 heures après réception des fonds d'investissement. En règle générale, vous pouvez vous compter que les paiements soient crédités sur votre compte dans les 24 à 48 heures, dès que nous accusons réception des fonds des investisseurs.

Quels sont les coûts et les frais ?

Les emprunteurs ne paient des frais qu’en cas d’octroi de crédit. Ces frais dépendent du montant du crédit, de la durée et de la notation et sont définis en détail dans le tableau des frais. Les frais sont soit directement déduits du montant du crédit lors du décaissement, soit font partie de la mensualité.

Quelles sont les durées de crédit possibles ?

La durée du crédit est comprise entre 1 et 36 mois. Une durée plus longue peut être possible dans certains cas.

Quel est le montant minimum du crédit ?

Le montant minimum du crédit se situe entre CHF 10 000 et CHF 15 000 selon le produit.

Dans quelles devises les transactions peuvent-elles être effectuées ?

Toutes les transactions sont effectuées exclusivement en francs suisses (CHF).

Limite de crédit

Quelle est la durée de validité de la limite de crédit ?

La limite de crédit est soumise à une révision annuelle. La limite de crédit est alors en principe à nouveau valable pour 12 mois, bien que des ajustements puissent être effectués entre-temps sous certaines conditions.

Que signifie la limite de crédit pour moi ?

La limite de crédit correspond au potentiel de financement maximal de l’entreprise. La limite peut également être répartie entre différents financements (le montant minimal d'un financement est de CHF 10 000).

Quel est le montant du financement que je peux obtenir du CG24 ?

CG24 met à votre disposition une limite de crédit après un enregistrement et un examen de solvabilité réussi. Dans le cadre de cette limite de crédit, vous pouvez contracter un ou plusieurs crédits commerciaux avec des montants et des échéances différents (le montant minimal d'un crédit commercial est de CHF 10 000).

La limite de crédit dépend de facteurs tels que des informations qualitatives et financières sur votre entreprise et des renseignements externes sur le crédit.

La limite de crédit définitive ne peut être calculée qu'après un examen approfondi de votre entreprise par CG24.

Signature du contrat

Quand le contrat est-il conclu ?

Les contrats de crédit sont soumis à la condition suspensive que le montant du crédit ait été financé par des investisseurs. Un contrat suspensif n'est valablement formé que lorsque les conditions suspensives sont remplies.

Quels contrats doivent être signés ?

Tous les contrats doivent en principe être signés à la main ou avec une signature électronique qualifiée (QES).

Remboursement

Quels sont les frais en cas de retard de paiement ?

Des intérêts de retard s'appliquent deux jours après un délai de paiement non respecté. Des frais de rappel sont perçus après 14 jours et 30 jours à compter de la date de défaut de paiement.

Que se passe-t-il si je ne peux pas rembourser ?

En cas de difficultés de paiement, veuillez vous adresser à l’avance à votre conseiller clientèle. Nous vous aiderons volontiers à élaborer une solution adaptée à votre situation individuelle.

Quand dois-je rembourser le solde du financement ?

La date de remboursement est convenue lors de la conclusion du contrat et figure dans le contrat de crédit. La date de remboursement dépend de la date de versement du crédit par CG24.

Investir

Investisseurs

Qui peut investir de l'argent chez CG24 ?

En principe, tout le monde peut placer de l'argent via CG24 (certains domiciles, comme les États-Unis, sont exclus pour des raisons juridiques), notre offre s'adressant en premier lieu aux investisseurs résidant en Suisse. Vous devez être majeur et disposer d'un compte auprès d'une banque suisse. CG24 est soumis à la loi suisse sur le blanchiment d'argent et tenu de vérifier la plausibilité de tous les flux de paiement et, si nécessaire, l'origine des fonds.

Qu'est-ce qu’un Credit Project Share (« CPS ») ?

Le CPS représente la part d'un investisseur dans un projet de crédit donnée, définie par le montant, la durée, le taux d'intérêt et la notation.

Quel est le montant minimal d'investissement par projet de crédit ?

Le montant minimum de placement dépend du produit et du montant total du crédit. Le montant minimum de placement est toutefois de CHF 500.

Comment puis-je investir auprès de CG24 ?

-

Inscrivez-vous et accédez à votre cockpit investisseur individuel gratuit.

-

Vous serez automatiquement invité à vous identifier par le biais d’une identification en ligne. Cela se fait en deux étapes : premièrement, l’identification en ligne via notre partenaire Swisscom et deuxièmement, la vérification du compte bancaire par un virement unique de 0.05 CHF.

-

Dans les 24 heures suivant la fin de l’identification en ligne, nous vous informons de l’activation de votre compte pour de nouveaux placements. Vous pourrez ensuite choisir vos projets en fonction de vos préférences de placement.

-

Dès que vous aurez effectué votre placement, vous recevrez la facture et la convention d’investisseur. Le versement peut également être effectué via LSV+/DD.

Le compte d'où proviennent mes versements a-t-il une importance ?

Oui, le versement doit être effectué à partir d’un compte bancaire suisse ou liechtensteinois à votre nom.

Comment vais-je recevoir mes revenus ?

En tant qu'investisseur, vos revenus (intérêts plus amortissement) sont directement crédités sur votre compte par l'emprunteur via CG24 et versés sur votre compte de référence externe (bancaire ou postal).

Quels sont les frais à payer en tant qu'investisseur ?

Quels sont les avantages que m'offre CG24 en tant qu'investisseur ?

Les investisseurs peuvent investir individuellement dans différents projets de crédit présentant des profils de risque et de rendement très attrayants (niveaux de notation). Ce faisant, vous soutenez des personnes et leurs projets. CG24 met en relation les investisseurs et les emprunteurs et, grâce à sa stratégie en ligne, économise les coûts élevés des fournisseurs de crédit traditionnels. Ces économies de coûts profitent aussi bien aux investisseurs qu'aux emprunteurs. Le risque pour les investisseurs est réduit au maximum grâce aux mesures suivantes :

- Chaque crédit est soumis à une évaluation stricte et rigoureuses des risques.

- Selon le crédit, l'emprunteur souscrit une assurance risque décès qui couvre une perte théorique de la dette résiduelle de CHF 100 000. (La situation concrète de l'emprunteur doit être prise en compte et peut entraîner des restrictions concernant la prestation d'assurance).

- L'emprunteur peut en outre souscrire une assurance invalidité et chômage (en abrégé PPI - Payment Protection Insurance ou assurance perte de crédit).

- Minimisation de l'impact d'une défaillance de paiement pour les investisseurs individuels en la répartissant entre tous les investisseurs au sein du même niveau de notation et du même type de crédit (regroupement des défaillances de crédit).

- Surveillance stricte de tous les flux de paiement et gestion cohérente des créances.

Étant donné qu’en dépit de ces mesures, tous les risques ne peuvent pas être totalement exclus, nous vous recommandons, pour minimiser le risque, de répartir votre investissement sur différents projets dans le même niveau de notation ou dans d'autres niveaux de notation via différents types de crédit (crédit à tempérament pour PME, crédit privé, crédit à court terme pour PME et crédit immobilier).

Qu'est-ce que le rendement brut ?

Le rendement brut est le rendement avant déduction des commissions de service de l'investisseur et des défaillances statistiquement attendues.

Que signifie « remboursement total maximal » ?

Le remboursement total maximal est le remboursement après déduction des commissions de service, en tenant compte du niveau de réduction actuel, sans tenir compte des éventuelles défaillances.

Est-ce que je reçois une Confirmation de fin d’année de la part du CG24 ?

Oui, le CG24 établit chaque année un relevé fiscal détaillé. Nous vous recommandons de n'inclure que les montants totaux dans la déclaration fiscale et de joindre le relevé fiscal imprimé. CG24 ne prélève pas de frais supplémentaires pour l'établissement de la Confirmation de fin d’année.

Que signifie le montant de la charge solidaire figurant sur la Confirmation de fin d’année ?

Le montant de la charge solidaire indiqué est le total de l’obligation solidarité née au cours de l'année fiscale, indépendamment du prélèvement effectif. La date déterminante est donc celle de la naissance de la responsabilité solidaire (= moment où la responsabilité solidaire est notifiée) et non pas celle à laquelle le montant de la responsabilité solidaire est compensé par un remboursement échelonné.

Que signifie le montant des recouvrements qui figure sur le relevé fiscal ?

Les recouvrements de crédits en souffrance (si, par ex., un emprunteur dispose à nouveau de moyens financiers et que CG24 est en possession d'un acte de défaut de biens, celui-ci peut être invoqué) sont versés aux responsables solidaires concernés. Le montant indique les recouvrements versés au cours de l'année fiscale.

Cockpit de l'investisseur

Que m'indique le Cockpit de l'investisseur sous "Portefeuille" dans la section Statistiques ?

Votre portefeuille affiche l’état actuel de vos investissements auprès de CG24. Ce montant comprend le capital restant dû, c’est-à-dire le total de vos investissements moins les remboursements déjà effectués. Il inclut également les charges de solidarité en attente, qui comprennent les notes de crédit de solidarité ouvertes moins les charges de solidarité pour les investissements depuis le 17.04.2024.

Comment se compose le revenu net ?

Les revenus nets comprennent tous les intérêts et autres revenus perçus à ce jour, déduction faite de toutes les contributions de solidarité débitées. Les commissions de service aux investisseurs ne sont pas reflétés.

Comment le rendement est-il calculé ?

Le rendement indique le rendement annuel effectif de votre portefeuille. Il tient compte du montant du capital investi, de l'amortissement du capital, des intérêts perçus, des indemnités et des commissions, des intérêts courus, des débits et des crédits résultant des contributions de solidarité ainsi que des primes provenant des transactions sur le marché secondaire. Le calcul se base sur une méthode de taux d'intérêt interne (IRR) qui tient compte des flux de trésorerie quotidiens historiques et attendus.

Que signifie exactement le statut de mon investissement ?

- Investissement : l'investisseur a garanti une contribution, mais le crédit n'est pas encore entièrement financé. Le crédit est en ligne sur la plateforme de CG24 jusqu'à ce qu'il soit entièrement financé.

- Refusé : l'emprunteur a résilié le contrat dans le délai légal.

- Demande d'argent : le crédit est entièrement financé, les investisseurs ont reçu la facture de versement.

- Versement du crédit : tous les investisseurs ont transféré leur part, le versement est en cours.

- Dans les délais : l'emprunteur a payé toutes les mensualités dues.

- En retard de 1 à 30 jours : une échéance est en retard de 30 jours au maximum. Les premières mesures ont été prises.

- 31 - 60 jours de retard : une échéance est en retard de 60 jours au maximum. D'autres mesures ont été prises.

- 61 - 90 jours de retard : une échéance est en retard jusqu'à 90 jours. Les mesures ont été renforcées.

- Plus de 90 jours de retard : une échéance est en retard de plus de 90 jours. Des mesures supplémentaires, éventuellement des actions en justice, ont été engagées.

- Remboursement anticipé en suspens : l'emprunteur a exercé son droit de remboursement anticipé. Le remboursement est attendu dans les 30 jours.

- Remboursement anticipé : l'emprunteur a remboursé le crédit par anticipation.

- Terminé : le crédit est terminé : il a été entièrement remboursé.

- Vendu : le crédit a été vendu sur le marché secondaire.

- Résiliation de crédit : En cas de résiliation de crédit, le contrat de crédit est résilié en raison du défaut de paiement du débiteur, malgré les mesures de recouvrement précédentes. Tous les paiements en souffrance deviennent immédiatement exigibles. Un délai de paiement final de 7 jours est accordé au débiteur. En l’absence de paiement pendant cette période, une procédure complète de recouvrement de la dette sera engagée, suivie d’une défaillance technique.

- Défaillance : le crédit a été laissé en défaut technique, soit parce que la limite de retard de 180 jours a été atteinte, soit parce que l’ensemble du crédit a été résilié et que le client n’a pas payé la dette due dans les délais. Le processus de récupération se poursuit et peut être suivi dans l’Investmenttape sous le statut de récupération. Les recouvrements vous sont transférés en cas de succès du processus de recouvrement et sont affichés dans le cockpit sous “Statut des placements et défaillances” en tant que recouvrements.

Que signifie "Cash en Transit" ?

"Cash in Transit" désigne les montants d’investissement déjà versés qui se trouvent dans les statuts "réclamation de l’argent" et "paiement du crédit". Les montants versés pour les investissements en statut "investissement" ne sont pas inclus dans le "Cash in Transit".

Le "Cash in Transit" ne fait pas partie de la valeur du portefeuille.

Le montant pour le "Cash in Transit" est mis à jour régulièrement, indépendamment de la Wallet.

Pourquoi toutes les charges de solidarité en attente ne sont-elles pas prises en compte dans le calcul du portefeuille ?

Depuis le 17.04.2024, les accords avec les investisseurs ont été mis à jour. Désormais, les charges de solidarité en attente pour ces investissements sont prises en compte dans le calcul du portefeuille (adaptation du §13 de la convention des investisseurs). Cela garantit que toutes les demandes de solidarité sont couvertes. Rien ne change pour les placements qui ont été effectués auparavant.

Le solde de la CG24-Wallet compte-t-il pour la valeur du portefeuille ?

Non, le solde de la CG24-Wallet ne fait pas partie de la valeur du portefeuille.

Où puis-je suivre les paiements ?

Dans le nouvel onglet "Paiements", vous pouvez trouver toutes les données de transaction. Les sections "Remboursements d’investissement", "Dépôts d’investissement" et "Télécharger les paiements" concernent les transactions liées à un investissement.

Les sections "Paiements CG24-Wallet" et "Télécharger les paiements CG24-Wallet" concernent exclusivement les paiements de votre CG24-Wallet. Le paiement d’un investissement est comptabilisé comme un retrait dans la CG24-Wallet. Dans le paiement lié à l’investissement, il est enregistré comme un dépôt (Pay-in). L’ID de transaction relie les transactions dans les différents contextes.

Comment interpréter le tableau "Paiements CG24-Wallet" ?

- Dépôts des investissements : Les remboursements d'investissements sont considérés comme des dépôts dans la CG24-Wallet. Ces paiements augmentent le montant disponible.

- Dépôts du compte bancaire : Les virements depuis votre compte bancaire vers votre CG24-Wallet. Ces paiements augmentent le montant disponible.

- Total des dépôts : Somme des dépôts des investissements et des dépôts du compte bancaire.

- Investissements payés : Les paiements pour les investissements. Ces paiements réduisent le montant disponible.

- Versements du compte bancaire : Transferts de fonds de la CG24-Wallet vers votre compte bancaire. Ces paiements réduisent le montant disponible.

- Total des versements : Somme des investissements payés et des versements du compte bancaire.

Comment est calculée la commission de service basée sur les intérêts ?

La commission de service est prélevée sur les paiements d’intérêts (intérêt nominal, intérêt de retard, intérêt de pénalité) et est généralement de 1,3 % par an du montant moyen investi restant. Le taux exact de la commission est spécifié dans l’accord de l’investisseur. En fonction de la valeur du portefeuille, une remise sur la commission de service peut être accordée.

Exemple sans remise : Supposons que vous effectuez un investissement dans un produit immobilier (prêt bullet, avec paiements d’intérêts mais sans amortissement pendant la durée) avec les conditions suivantes :

- Montant de l’investissement : CHF 100'000.00

- Durée : 12 mois

- Taux d’intérêt nominal : 7,250 % p.a.

Calcul de la commission de service et du revenu net :

|

Moment |

Montant de l’investissement en CHF |

Remboursement en CHF |

Commission de service en CHF (17,931 % du revenu d’intérêts) |

Remboursement net en CHF |

|

0 (Début de l’investissement) |

100,000.00 |

- |

- |

- |

|

3e mois |

- |

1,812.50 |

325.00 |

1,487.50 |

|

6e mois |

- |

1,812.50 |

325.00 |

1,487.50 |

|

9e mois |

- |

1,812.50 |

325.00 |

1,487.50 |

|

12e mois |

- |

101,812.50 |

325.00 |

101,487.50 |

|

Total |

100,000.00 |

107,250.00 |

1,300.00 |

105,950.00 |

La commission de service totale s’élève à CHF 1'300,00 (1,3 % de CHF 100'000,00).

Après déduction des frais, un revenu net de CHF 5'950,00 est généré.

Qui bénéficie d’une réduction de la commission de service ?

Une réduction de la commission de service est accordée en fonction de la valeur du portefeuille. Le montant exact de la réduction dépend de la valeur du portefeuille et peut être consulté dans le cockpit. Plus la valeur du portefeuille est élevée, plus la réduction accordée est importante.

Comment la réduction de la commission de service est-elle calculée ?

La réduction de la commission de service est recalculée chaque nuit en fonction de la valeur actuelle du portefeuille. La réduction déterminée est appliquée aux remboursements le jour suivant. Ainsi, le montant de la réduction peut changer avec la variation de la valeur du portefeuille. Si la valeur du portefeuille augmente ou diminue et que cela modifie le niveau de réduction, la nouvelle réduction sera appliquée aux futurs remboursements.

La réduction s’applique uniquement aux remboursements des investissements effectués à partir du 21 novembre 2024.

Exemple avec réduction : L’investisseur a une valeur de portefeuille avec un niveau de réduction de 30 %.

Calcul de la commission de service et du revenu net (réduction de 30 %) :

|

Moment |

Montant de l’investissement en CHF |

Remboursement en CHF |

Commission de service en CHF (17,931 % du revenu d’intérêts) |

Remboursement net en CHF |

|

0 (Début de l’investissement) |

100,000.00 |

- |

- |

- |

|

3e mois |

- |

1,812.50 |

227.50 |

1,585.00 |

|

6e mois |

- |

1,812.50 |

227.50 |

1,585.00 |

|

9e mois |

- |

1,812.50 |

227.50 |

1,585.00 |

|

12e mois |

- |

101,812.50 |

227.50 |

101,585.00 |

|

Total |

100,000.00 |

107,250.00 |

910.00 |

106,340.00 |

La commission de service totale, après application de la réduction, s’élève à CHF 910,00.

Après déduction de la commission, un revenu net de CHF 6'340,00 est généré.

Où puis-je suivre quel remboursement a été effectué avec quel taux de réduction ?

Vous pouvez consulter le taux de réduction actuel directement dans votre cockpit, sur la vue d’ensemble principale. En cliquant sur les sections correspondantes, vous pouvez suivre les niveaux de réduction actuels ainsi que les éventuels changements du taux de réduction.

Les taux de réduction appliqués historiquement peuvent être extraits en téléchargeant le fichier de paiement sous la section "Paiements" en tant que fichier CSV ou Excel. Pour ce faire, cliquez sur "Télécharger les paiements des investissements". Dans le fichier téléchargé, vous trouverez les colonnes "Investor Service Fee" et "Lender Fee Rebate". À partir de ces colonnes, vous pouvez voir la réduction appliquée à chaque remboursement.

Qu’est-ce que le crédit de frais et comment est-il appliqué ?

Le crédit de frais est un solde que vous avez pour réduire les frais de service futurs. Il est utilisé jusqu’à ce qu’il soit épuisé. Ce crédit s’applique à la fois aux investissements sur le marché primaire et secondaire. Le montant du crédit diminue avec chaque remboursement sur lequel le crédit est appliqué.

En cas de crédits de Clean-up, le crédit ne s’applique qu’aux investissements effectués après la date du Clean-up (12 mai 2023).

Les changements dans le crédit de frais sont transparents et peuvent être suivis. Vous pouvez les consulter en cliquant sur "Télécharger la transaction" dans la section "Crédit de frais". De plus, dans le document de paiement "Télécharger les paiements des investissements", vous pouvez voir, dans la colonne "Lender Fee Credit", si et combien de crédit a été appliqué à un remboursement.

Comment interpréter les valeurs sous "Garantie" ?

- Valeur de la garantie : Valeur du bien immobilier mis en garantie.

- LTV max. (Loan-to-Value) : Ratio d’endettement calculé en divisant l’ensemble des dettes grevant la propriété (1ère hypothèque incluse, plus notre financement) par la valeur de la garantie.

- Montant de la cédule hypothécaire : Montant de la cédule hypothécaire disponible, couvrant au minimum le financement accordé par CG24.

- Évaluation macro-localisation : Évaluation de l’environnement large d’un bien immobilier (ville ou région). Notée de 1 à 5, où 1 est très mauvais et 5 est excellent. Les données sont fournies par Wüest Partner, spécialiste des analyses immobilières en Suisse.

- Évaluation micro-localisation : Évaluation de l’environnement immédiat du bien immobilier. Notée de 1 à 5, où 1 est très mauvais et 5 est excellent. Les données proviennent également de Wüest Partner.

- Nombre d’unités : Nombre d’unités principales (logements et commerces). Les unités secondaires (parkings, caves, etc.) ne sont pas prises en compte.

- Taux de vacance : Pourcentage de logements vacants en fonction des revenus locatifs théoriques. Ce taux ne doit pas dépasser 10% selon la politique en vigueur.

- Votre part du portefeuille sur la garantie : Calculée en divisant le montant investi en cours dans la garantie concernée par la valeur totale de votre portefeuille.

CG24-Wallet

Qu’est-ce que le CG24-Wallet et comment fonctionne-t-il ?

Le CG24-Wallet est un "portefeuille" virtuel pour les investisseurs de CG24. Il affiche le montant actuel de l’investisseur sur le compte transitoire de CG24, qui peut soit être réinvesti, soit être versé aux investisseurs. Il ne s’agit pas d’un compte bancaire au sens traditionnel du terme, mais d’une représentation purement virtuelle des fonds.

Le CG24-Wallet reflète le montant qui vous est dû à partir des crédits remboursés. Ces fonds peuvent rester sur le Wallet ou être transférés sur votre compte bancaire enregistré. Par défaut, l’argent reste jusqu’à 58 jours après le crédit sur le CG24-Wallet. Ensuite, le montant est automatiquement transféré sur votre compte bancaire enregistré. Ce paramètre par défaut peut être modifié à tout moment dans les paramètres du profil.

Qui peut utiliser le CG24-Wallet ?

Tous les investisseurs de CG24 reçoivent automatiquement un CG24-Wallet dans le cadre de leur compte. Aucune inscription ou enregistrement supplémentaire n’est nécessaire.

En tant que nouvel investisseur, vous devez simplement vous identifier complètement pour être activé pour le portefeuille. Les informations sur l’identification en ligne ont été envoyées par eMessage.

Comment puis-je voir le montant disponible dans mon CG24-Wallet ?

Vous pouvez voir le montant disponible ainsi que tous les détails des transactions à tout moment dans votre cockpit de l’investisseur.

Comment puis-je effectuer un retrait de mon CG24-Wallet ?

Sous “Mon profil”, vous pouvez soit déclencher un retrait unique, soit définir les paramètres pour un retrait automatique. En configurant un retrait automatique, un retrait périodique du montant disponible est effectué.

Si vous souhaitez continuer à recevoir les remboursements immédiatement, vous pouvez configurer un retrait automatique avec une périodicité quotidienne. Vous recevrez ainsi des paiements bancaires quotidiens, mais regroupés en un seul virement.

Aucun frais n’est appliqué pour les retraits.

Des frais sont-ils applicables pour l’utilisation du CG24-Wallet ?

Non, aucun frais n’est applicable pour l’utilisation du CG24-Wallet.

Comment le solde actuel dans mon CG24-Wallet est-il défini ?

Le solde actuel est le montant effectif dans votre CG24-Wallet basé sur les transactions enregistrées. Cependant, ce montant ne peut pas être retiré s’il existe déjà des engagements d’investissement ou d’autres paiements en attente. Vous pouvez retirer le montant positif disponible.

Que sont les "paiements en attente" ?

Les paiements en attente comprennent :

- Les dépôts LSV/DD (procédure de prélèvement automatique) qui sont encore en attente.

- Les virements bancaires qui ne sont pas encore complètement traités.

- Les versements d’investissement non comptabilisés pour des crédits déjà financés.

- Les achats sur le marché secondaire non comptabilisés.

Que sont les "engagements d’investissement en attente" ?

Les engagements d’investissement en attente désignent la somme totale de tous les investissements déjà promis qui se trouvent encore en statut “investissement”. Les rollovers promis sont pris en compte dans le calcul. Le montant effectivement payable est affiché. Il s’agit de déductions théoriques futures du solde actuel. Une fois qu’un investissement est entièrement financé, il sera payé si suffisamment de liquidités sont disponibles. Sinon, le montant restant sera inscrit sous “paiements en attente”.

Que signifie "montant disponible/montant dû" dans mon CG24-Wallet ?

Le montant disponible est la partie du solde dans votre CG24-Wallet qui peut effectivement être retirée. Ce montant prend en compte tous les engagements d’investissement existants ainsi que les paiements en attente.

Si le montant disponible est négatif, cela représente une position due. Cela signifie que vous devez encore déposer des fonds sur la CG24-Wallet pour couvrir les engagements d’investissement ou les achats sur le marché secondaire déjà effectués. Ce dépôt peut être effectué via le bouton “ajouter de liquidités” en utilisant un QR-code ou un virement bancaire. Si vous avez un LSV/DD actif, nous nous en occupons automatiquement pour vous et vous n’avez rien d’autre à faire.

Comment puis-je déposer ou retirer de l’argent dans ma CG24-Wallet ?

Vous pouvez gérer les dépôts et les retraits via "Mon profil" dans la CG24-Wallet.

Dépôts :

- Paiements QR : Utilisez le QR-code fourni pour effectuer un dépôt.

- Virement bancaire : Transférez de l’argent directement sur votre CG24-Wallet en tenant compte d’un message de référence.

Retraits :

- Retraits manuels uniques : Vous pouvez effectuer des retraits manuels jusqu’au montant maximum disponible.

- Retraits automatiques : Configurez des retraits automatiques avec un intervalle de temps souhaité.

Aucun frais n’est appliqué pour les dépôts ou les retraits.

Si vous avez un prélèvement automatique (LSV) ou un direct debit (DD), vous n’avez pas besoin de faire de dépôts manuels. Assurez-vous simplement que votre compte bancaire est suffisamment approvisionné. Les montants dus dans la Wallet seront automatiquement débités par LSV/DD. Vous pouvez cependant continuer à déposer manuellement si vous souhaitez un solde supplémentaire pour de nouveaux investissements.

Où sont versés mes remboursements d’investissement ?

Vos remboursements d’investissement sont d’abord transférés sur votre CG24-Wallet. Si vous ne souhaitez pas utiliser cet argent pour de nouveaux investissements, il sera transféré sur votre compte bancaire enregistré chez CG24, conformément à votre préférence de remboursement. Au plus tard après 58 jours, le montant sera automatiquement transféré sur ce compte bancaire. L’IBAN de ce compte bancaire peut être modifié à tout moment par vous sous "Mon profil" dans la section "Compte bancaire". Veuillez simplement vous assurer que le compte bancaire est à votre nom.

L’argent dans la Wallet génère-t-il des intérêts ?

Non, l’argent dans la CG24-Wallet ne génère pas d’intérêts. Nous vous recommandons de réinvestir le montant disponible ou de le faire verser automatiquement selon vos préférences. Sinon, le montant sera automatiquement transféré sur votre compte bancaire au plus tard après 58 jours.

Que se passe-t-il si je réalise un investissement mais que je n’ai pas suffisamment de fonds dans la Wallet ?

Avec DD/LSV : Le montant manquant sera automatiquement prélevé de votre compte bancaire.

Sans DD/LSV : Vous recevrez une facture pour le paiement du montant manquant. Cette facture en direct sert à couvrir le solde dû dans la Wallet pour les engagements d’investissement et les achats sur le marché secondaire, et non spécifiquement pour un seul investissement.

Comment se compose une facture Wallet ?

La facture Wallet est une facture en direct qui sert à couvrir le solde dû pour vos engagements d’investissement et vos achats sur le marché secondaire dans la Wallet, et non spécifiquement pour un seul investissement.

Que se passe-t-il si j’ai mis en place un prélèvement automatique (LSV) ou un direct debit (DD) ?

- Montant dû : Si vous n’avez pas suffisamment de fonds dans votre CG24-Wallet, le montant manquant sera automatiquement prélevé par Direct Debit (DD) ou LSV de votre compte bancaire, dès qu’un crédit est entièrement financé.

- Aucun dépôt manuel requis : Vous n’avez pas besoin d’effectuer un dépôt manuel. Le montant manquant sera directement prélevé de votre compte bancaire dès que le crédit est entièrement financé.

Activation du LSV : Vous devez télécharger le document correspondant sous "Mon profil" et l’envoyer à votre banque. L’activation peut prendre jusqu’à 10 jours ouvrables.

Activation du Debit Direct : Vous devez télécharger le document correspondant sous "Mon profil" et nous l’envoyer. Après réception du document, nous activerons directement votre Debit Direct.

Quand recevrai-je une facture ou une demande de paiement ?

- Facturation automatique avec solde disponible : Si vous réalisez un investissement et disposez de suffisamment de fonds dans votre CG24-Wallet, le montant dû sera automatiquement prélevé lors de la pleine réalisation du projet de crédit.

- Facture en cas de solde insuffisant : Si vous n’avez pas suffisamment de fonds dans votre Wallet à ce moment-là, vous recevrez une facture par e-mail pour le montant dû dans la Wallet.

- Avec LSV/Direct Debit (DD) : Si vous avez mis en place un prélèvement automatique (LSV) et qu’il n’y a pas suffisamment de fonds dans votre CG24-Wallet lors de la pleine réalisation du crédit, le montant manquant sera automatiquement prélevé de votre compte bancaire par Debit Direct (DD) ou LSV, dès que le crédit est entièrement financé. Dans ce cas, aucune facture ne sera envoyée, car aucun dépôt manuel n’est nécessaire.

Comment puis-je utiliser les données dans le fichier "Paiements CG24-Wallet" ?

Le fichier "Paiements CG24-Wallet" répertorie toutes les transactions associées à votre CG24-Wallet. Les transactions sont classées en différentes catégories pour vous offrir une vue claire :

- CashflowPayIn : Dépôt dans la Wallet depuis le compte bancaire.

- CashflowPayOut : Retrait de la Wallet vers le compte bancaire.

- TransferPayIn : Remboursement provenant de l’investissement.

- TransferPayOut : Paiement d’un investissement.

Chaque transaction est associée à une Transaction ID que vous pouvez utiliser pour établir des liens dans le fichier "Paiements d’investissement" et pour suivre les détails des transactions correspondantes.

Que sont les "versements d’investissement non comptabilisés" affichés lorsque je clique sur ce filtre ?

Sous le point "Versements d’investissement non comptabilisés", sont affichés les investissements pour lesquels le dépôt n’a pas encore été comptabilisé.

Remarque :

Solde insuffisant : Si votre CG24-Wallet ne dispose pas de suffisamment de fonds pour couvrir ces dépôts, nous vous demandons de déposer le montant manquant. Si vous avez mis en place un prélèvement automatique (LSV) ou un direct debit (DD), le montant manquant sera automatiquement prélevé de votre compte bancaire.

Quelle est la sécurité des fonds dans la CG24-Wallet ?

L’argent dans la CG24-Wallet est détenu sur un compte au nom de la CG24 dans une banque suisse. La CG24-Wallet n’existe que virtuellement.

Les fonds de la CG24-Wallet sont-ils utilisés pour le paiement des charges de solidarité ouvertes ?

Non. Les charges de solidarité continuent d’être prélevées sur les remboursements d’investissement, c’est-à-dire avant le crédit dans la CG24-Wallet.

Marché secondaire

Qu'est-ce que le marché secondaire de CG24 ?

Le marché secondaire permet aux investisseurs enregistrés de CG24 de vendre leurs investissements (CPS : Credit Project Share / parts de crédit) avant la date d’échéance et de récupérer par anticipation le montant de leur crédit qui n'a pas encore été intégralement remboursé à cette date. Le marché secondaire permet également aux investisseurs d'acheter un CPS (parts de crédit) dans des projets de crédit déjà existants et dont la durée restante est plus courte.

Que peut-on offrir ou acheter sur le marché secondaire ?

Sur le marché secondaire du CG24, les investisseurs peuvent acheter et/ou vendre des CPS (parts de crédit) individuels déjà financés avant qu'ils ne soient entièrement remboursés. Au moment de la décision de vente et de la mise en ligne sur le marché secondaire, un CPS doit encore présenter une durée résiduelle d'au moins trois mois. En règle générale, seuls les CPS ne peuvent être mis en vente si le crédit correspondant ne présente pas d'arriérés de paiement.

Qui est autorisé à acheter ou à vendre des CPS (parts de crédit) sur le marché secondaire ?

Le marché secondaire de CG24 est ouvert à tous les investisseurs enregistrés de CG24.

Les achats peuvent être effectués immédiatement après l’activation du compte. Pour la vente, l’autorisation doit être présentée sous forme de document. Vous trouverez le document dans votre cockpit sous "Mon profil"/ Composants/ Vente de systèmes.

Qui détermine le prix d'un CPS (parts de crédit) sur le marché secondaire ?

Par défaut, le prix d'achat s'oriente sur le montant encore dû à l'investisseur initial au moment de la vente. Le vendeur est toutefois libre de demander un prix d'achat un peu plus élevé ou plus bas. Toutes les informations sur le CPS sont communiquées au nouvel investisseur/acheteur potentiel. Afin de protéger les investisseurs, CG24 se réserve le droit de supprimer du marché secondaire les offres dont les prix de vente sont irréalistement élevés. À cet effet, le rendement acheteur du CPS proposé sur le marché secondaire est comparé à un nouveau crédit présentant des caractéristiques identiques ou similaires.

Comment se déroule un achat ou une vente sur le marché secondaire ?

Les investisseurs qui souhaitent vendre une ou plusieurs de leurs parts de crédit (CPS) peuvent saisir l'ordre dans leur cockpit. Dès qu'un acheteur se présente pour les CPS proposés et verse le prix d'achat, le CPS est transféré et le vendeur reçoit son argent. Si l'acheteur ne transfère pas le prix d'achat dans les délais, la vente "éclate" et le CPS reste chez l'investisseur initial. Il peut être remis en vente à tout moment sur le marché secondaire.

Qu’advient-il des paiements d'amortissement et d'intérêts de l'emprunteur reçus pendant le processus de vente ?

Les investisseurs qui ont enregistré un CPS à la vente continuent de recevoir tous les paiements d'amortissement et d'intérêts de l'emprunteur jusqu'au moment où l’acheteur acquiert le CPS. Les paiements reçus à partir de cette date sont versés à l'acheteur après que la vente a été conclue. Le prix d'achat est ajusté en conséquence, de sorte qu’une fois facturé, il reflète correctement les flux financiers. En cas d'échec de la vente, les fonds sont versés au vendeur.

Qu’advient-il si un crédit est en défaut de paiement alors qu'un CPS (parts de crédit) est à vendre ?

Le CPS ne peut plus être vendu à cette date et l'offre est automatiquement retirée du marché secondaire par CG24.

Existe-t-il des restrictions à la vente d'un CPS (parts de crédit) sur le marché secondaire ?

Un CPS ne peut pas être vendu si, au moment de la vente, un paiement échelonné devait être adressé à l'emprunteur.

Où puis-je trouver les détails de paiement de mon achat sur le marché secondaire ?

Vous trouverez les détails de votre achat sur le marché secondaire dans le fichier de paiement. Les intérêts courus sont indiqués dans la colonne "Interest".

Recovery

Qu'entendons-nous par « Recovery » ?

Par « Recovery », nous entendons toutes les mesures visant à réduire les retards de paiement ou la dette de crédit. Le processus de recouvrement intervient lorsque les rappels n'ont pas donné lieu au paiement escompté.

Que se passe-t-il lorsqu'un débiteur ne paie pas son échéance ?

Un rappel de paiement est envoyé au débiteur le troisième jour après l'échéance. Le cas échéant, un premier et un deuxième rappel sont envoyés.

Les investisseurs sont-ils informés des irrégularités de paiement ?

Oui, les investisseurs sont informés en permanence des mesures de redressement et de leur succès ou de leur échec. Dans le cockpit de placement, les investisseurs peuvent télécharger la bande d’investissement, qui est régulièrement mise à jour par l’équipe de récupération interne du CG24. En outre, ils peuvent voir le nombre de jours de retard d’un client à l’aide du statut de crédit et consulter en détail la différence entre les données théoriques et réelles des échéances dans le “fichier des paiements”, qui se trouve dans le cockpit de placement sous “Aperçu”.

Que se passe-t-il si le client ne réagit pas aux rappels de paiement échelonné ou ne paie pas le versement ?

Nous engageons des poursuites pour la mensualité due.

CG24 peut-il résilier le crédit si le débiteur ne paie pas ses mensualités ?

Si un crédit est soumis à la loi sur le crédit à la consommation (crédits aux particuliers jusqu'à CHF 80 000), CG24 ne peut résilier le crédit que si les mensualités impayées atteignent au moins 10% du montant du crédit.

Pour tous les autres crédits, CG24 a le droit de résilier le crédit en cas de retard de paiement. Nous prenons cette décision dans le meilleur intérêt de nos investisseurs.

Les rappels entraînent-ils des frais pour le débiteur ?

Oui, une contribution couvrant nos dépenses est facturée pour les rappels. Les frais de rappel sont indiqués dans notre tarif.

Quand un crédit est-il en défaut ?

Un crédit est déclaré en défaillance lorsque toutes les tentatives de contact et les mesures juridiques prises pour récupérer la dette dans un délai raisonnable sont restées infructueuses et que le crédit a été résilié, a été annulé ou est en retard de 180 jours. Il est toutefois important de noter que le processus de récupération se poursuit même après une défaillance - même les actes de défaut de biens peuvent être réactivés chaque année.

Que se passe-t-il si un crédit dans lequel un investisseur a investi est considéré comme en défaut ? L’investisseur perd-il alors sa mise ?

Non. Dans ce cas, la responsabilité solidaire entre en vigueur. Tous les investisseurs qui ont investi dans le même type de crédit et le même niveau de notation assument solidairement une part de la perte subie.

Que se passe-t-il avec les actes de défaut de biens ?

Il est possible de faire valoir des droits sur les actes de défaut de biens pendant 20 ans. Selon l'évaluation, CG24 tentera de vendre les actes de défaut de biens ou de les gérer.

Qu’advient-il des éventuels produits des actes de défaut de biens ?

Ils seront remboursés aux investisseurs au prorata des contributions de solidarité versées à l'époque.

Qui est responsable en cas de défaut de paiement d'un crédit dans le cas de ventes en suspens sur le marché secondaire ?

Le vendeur est responsable d'une défaillance d'un crédit du même type de crédit et de la même catégorie de notation de l'investissement à vendre jusqu'au moment du transfert complet de l'investissement (réception du prix d'achat de la créance par CG24).

Principe de solidarité

Qu’est-ce que le principe de solidarité et comment fonctionne-t-il ?

Le principe de solidarité est un concept fondamental de la plateforme CG24 qui vise à répartir le risque de défaillance de crédit entre tous les investisseurs d’une même catégorie de crédit et d’un même niveau de notation (= pool).

En cas de défaillance de crédit, les investisseurs directs dans ce crédit ne perdent pas immédiatement le montant nominal investi. Au lieu de cela, ils reçoivent des remboursements d’autres investisseurs du même pool de solidarité (sur la base du type de crédit et de la notation) jusqu’à ce qu’ils atteignent le montant nominal moins leur propre part du pool. Ces remboursements du pool de solidarité se font automatiquement par le biais de remboursements d’investissement.

Comment se calcule le montant de la responsabilité solidaire ?

Le montant du crédit non remboursé (y compris les frais de poursuites judiciaires) est proportionnel au montant total du crédit pour l'ensemble du type de crédit et du niveau de notation. Le pourcentage qui en résulte est utilisé pour calculer le montant de la responsabilité solidaire.

Exemple :

|

Montant du crédit non remboursé, frais inclus |

CHF 7 500 |

|

Total de la catégorie/niveau de notation |

CHF 1 200 000 |

|

Défaut en % |

0.63% |

Chaque investisseur de la même catégorie de crédit/niveau de notation est désormais prélevé de 0,63% du solde du capital de son/ses investissement(s).

Comment s'effectue le prélèvement des contributions de solidarité ?

Les cotisations de solidarité calculées sont déduites du prochain paiement pour un placement.

Système de notation et de contrôle du crédit

Qu'est-ce que le système de notation ?

Qu'est-ce que l'optimisation des risques par un accord de solidarité ?

Afin de minimiser davantage le risque de défaillance, CG24 a introduit une mutualisation des risques par le biais d’un accord dit de solidarité. L'investisseur obtient ainsi une diversification maximale des risques sans devoir investir dans des dizaines de projets de crédit.

Malgré toutes les mesures de couverture, un défaut de crédit peut survenir et le recouvrement du crédit peut s'avérer infructueux. Si un crédit fait défaut, la perte du montant du crédit est répartie proportionnellement entre tous les investisseurs du même niveau de notation. Ainsi, en cas de défaillance, la personne n'est affectée que de manière minimale et le rendement attendu de chaque investissement est garanti au mieux. Néanmoins, pour minimiser les risques, CG24 recommande aux investisseurs d'investir dans plusieurs projets, car même avec la clause de solidarité, quelques semaines peuvent s’écouler en cas de défaillance avant que l'investisseur concerné ne reçoive les contributions de solidarité.

Qu'est-ce que l'assurance risque décès ?

Selon le crédit, le débiteur souscrit une assurance risque décès qui couvre une perte théorique de la dette restante de CHF 100 000. La situation concrète de l'emprunteur doit être prise en compte et peut entraîner des restrictions de la prestation d'assurance.

Qu'est-ce que l'IPP ?

L'emprunteur peut également souscrire une assurance incapacité de travail et chômage (en abrégé PPI - Payment Protection Insurance ou assurance perte de crédit). Cette assurance a le but suivant :

- Le client est exempté du paiement de ses mensualités de crédit pendant une période de 12 mois en cas de perte d'emploi ou d'incapacité de travail dont il n'est pas responsable.

- Parallèlement, CG24 ou l'investisseur du crédit reçoit, en cas de prestation, la totalité des mensualités sur une période pouvant aller jusqu'à 12 mois.

Que signifie la vérification de la solvabilité ?

Outre les données de solvabilité internes et celles mises à disposition par des prestataires externes, des informations sur les poursuites et des clarifications spécifiques sont utilisées auprès de l'emprunteur.

Real Estate

Général

Qu'est-ce qu'un financement subordonné ?

Un financement immobilier subordonné - également appelé financement mezzanine - est un crédit garanti par un gage immobilier en plus de l'hypothèque de 1er ou 2e rang existante, généralement accordée par une banque.

À qui s'adresse un financement immobilier de CG24 ?

Notre financement immobilier s'adresse aux investisseurs immobiliers professionnels (institutionnels ou privés) disposant d'un portefeuille d'immeubles de placement.

Quel type de bien immobilier puis-je hypothéquer en second rang chez CG24 ?

Les biens immobiliers loués (immeubles de rapport) dans le domaine de l’habitat avec une part commerciale maximale de 30% sont mis en gagne à titre subordonné. En règle générale, il s’agit d’immeubles collectifs, mais les appartements en location conviennent également. Si votre bien immobilier est purement commercial, n’hésitez pas à nous contacter pour un examen individuel.

Comment un financement immobilier est-il garanti ?

Le financement immobilier est garanti par la constitution d'un droit de gage immobilier subordonné sur le montant total du crédit, soit avec cédule hypothécaire de registre ou au porteur sur papier.

À combien le bien immobilier peut-il être hypothéqué en plus ?

Un immeuble d’habitation permanent peut être hypothéqué jusqu’à 80% au maximum de sa valeur vénale et un immeuble commercial jusqu’à 75% au maximum. Cela permet de dégager des liquidités supplémentaires, par exemple pour acquérir d’autres biens immobiliers ou pour remettre en état des biens existants.

Quel est l'avantage d'un financement immobilier du CG24 ?

- Nantissement jusqu’à 80% max. pour les immeubles d’habitation et 75% pour les immeubles commerciaux

- Pas d’obligation d’amortissement pendant la durée du crédit

- Pas de principe de la valeur la plus basse

- Examen individuel et rapide

- Durée flexible jusqu’à trois ans

- Des liquidités supplémentaires dans les plus brefs délais pour votre croissance

Comment puis-je demander un financement immobilier ?

Vous pouvez volontiers nous envoyer votre demande directement par e-mail (real-estate@cg24.com) ou demander le financement souhaité sur notre plate-forme en cliquant sur le lien suivant : Lien

CG24 peut-il aussi financer des biens immobiliers à l'étranger ?

Non, notre financement immobilier s’adresse uniquement aux emprunteurs et aux biens immobiliers situés en Suisse ou au Liechtenstein.

Quel est le montant minimum pour un financement immobilier ?

Le montant minimum pour un financement immobilier est de CHF 100 000.

Quels documents sont nécessaires pour l'examen d'un financement immobilier ?

- Documents relatifs au bien immobilier:

- état locatif

- extrait du registre foncier

- décompte immobilier

- contrats hypothécaires existants

- attestation d'assurance du bâtiment

- photos et plans d'étage

- Documents relatifs à l'emprunteur :

- copie de la carte d'identité

- déclaration d'impôts

- comptes annuels

- d'autres documents peuvent être demandés, selon la complexité et l'ampleur de la demande.

Le crédit doit-il être amorti pendant la durée du crédit ?

Non, le remboursement est à échéance, ce qui signifie que la totalité du crédit doit être remboursée à la fin de la période. Les intérêts et les frais sont facturés trimestriellement ou semestriellement. Si vous souhaitez un amortissement pendant cette durée, nous pouvons en discuter individuellement.

Puis-je rembourser le crédit par anticipation ?

Oui, mais les intérêts sur l’échéance initialement convenue, y compris les indemnités de remboursement anticipé, doivent être payés.

Quel est le taux d'intérêt ?

Selon la notation et la durée, le taux d’intérêt nominal est compris entre 4,6 % et 8,8 % par an.

À combien s'élèvent les frais ?

Lors du versement du crédit, des frais de clôture uniques (dépendant du montant du crédit) sont directement déduits. En outre, des frais de maintenance (frais de gestion) sont facturés trimestriellement avec les intérêts.

Quelles sont les échéances possibles pour un financement immobilier ?

Pour le financement immobilier, il est possible de choisir une durée comprise entre 6 et 36 mois.

Combien de temps dure le processus entre la vérification et le paiement ?

Après réception de tous les documents nécessaires, vous recevrez dans les 48 heures une indication sans engagement sur le financement possible. Si celle-ci est confirmée, l’examen du crédit est achevé et l’autorisation est donnée en interne. Le processus d’approbation dure en général deux à trois jours. Pour les crédits de plus de deux millions, le processus peut se prolonger de quelques jours. Une fois approuvé, le crédit est publié sur notre plateforme et financé par nos investisseurs. Habituellement, la durée du financement est comprise entre une et trois ou quatre semaines maximum.

Puis-je également demander un financement immobilier pour mes clients en tant qu'intermédiaire ?

Oui, bien sûr. Contactez-nous par e-mail (real-estate@cg24.com) ou par téléphone et nous vous accompagnerons dans le processus.

Puis-je également demander un financement de premier rang auprès de CG24 ?

N’hésitez pas à nous contacter concernant un financement de premier rang et nous vous ferons volontiers une recommandation sans engagement.

Vous n'avez pas trouvé de réponse à votre question ?

Pour toute autre question, n'hésitez pas à contacter nos spécialistes de l’immobilier : real-estate@cg24.com

Mes données à caractère personnel et mes documents sont-ils traités de manière confidentielle ?

Vers les conditions d'utilisation

Vers les dispositions relatives à la protection des données

Private Credit

Général

Qui est CG24?

CG24 est une plate-forme de crédit en ligne (peer-to-peer). Nous mettons en relation les demandeurs de crédit avec les investisseurs - rapidement et facilement. Les investisseurs et les emprunteurs bénéficient tous deux de coûts réduits et transparents. Les emprunteurs bénéficient de crédits flexibles, rapides et avantageux ainsi que d’un processus de vérification des crédits simple et sans complications.

Si nous constatons que tu obtiendrais de meilleures conditions auprès d’une de nos banques partenaires que par un financement peer-to-peer avec nos investisseurs, nous examinerons ta demande via une de nos banques partenaires. Notre objectif principal est de toujours pouvoir te proposer le meilleur financement du marché.

CG24 peut agir en tant que prêteur ou en tant qu’intermédiaire de crédit avec des sociétés liées. La transmission s’effectue dans le respect de toutes les dispositions légales relatives à la protection des données. La discrétion et la protection des données personnelles sont les priorités de CG24.

Qui peut obtenir un crédit auprès de CG24?

En principe, toute personne peut demander un crédit, pour autant qu'elle remplisse au moins les conditions suivantes :

- Avoir entre 18 et 65 ans.

- Posséder au moins un permis de séjour B depuis un an ou plus.

- Disposer d'un revenu minimum de CHF 3 500 provenant d'un emploi non résilié.

- Avoir passé avec succès la vérification de la solvabilité, de l'identité et du blanchiment d'argent.

Comment demander un crédit?

Chez CG24, vous pouvez demander un crédit rapidement et facilement, directement via ce lien :

- Remplissez la demande de crédit en quelques minutes.

- Téléchargez les documents nécessaires. Les documents nécessaires à l'examen complet de votre demande de crédit vous seront directement indiqués.

- En quelques jours tu recevras une proposition de crédit adaptée à tes besoins et sans engagement de ta part de la part de nos experts en crédit.

- CG24 peut examiner votre demande de crédit en interne ou la transmettre à des banques partenaires, conformément à votre accord dans la demande de crédit. Le but de ces demandes de crédit est d’obtenir pour vous la meilleure offre de crédit sur le marché. CG24 peut agir en tant que prêteur ou en tant qu’intermédiaire de crédit avec des sociétés qui lui sont liées. Dans ces cas, le partenaire de crédit concerné intervient en tant que partenaire contractuel ou établissement accordant le crédit. La transmission s’effectue dans le respect de toutes les dispositions légales relatives à la protection des données.

En cas de difficultés techniques, nous vous aidons par téléphone au 044 244 30 24.

Quels sont les frais pour obtenir un crédit?

L'ouverture du compte et l'examen du crédit sont gratuits et vous pouvez demander à tout moment une offre individuelle sans engagement.

Le taux annuel effectif global (qui comprend le taux d'intérêt nominal, les frais pour l'assurance risque décès et les frais de service) se situe entre 4,9 % et 11,95 %.

Les coûts individuels d'un crédit sont indiqués de manière transparente dans une offre personnalisée. Le remboursement du crédit s'effectue sur une durée convenue contractuellement avec des mensualités fixes. Les conditions sont présentées de manière transparente dans le contrat de crédit.

Dans quel délai le montant du crédit est-il versé?

Tu reçois une réponse à ta demande de crédit en quelques jours. Si votre crédit relève de la loi sur le crédit à la consommation (montant du crédit entre CHF 500 et CHF 80 000 et aucun motif d'exclusion selon la LCC), le versement ne peut avoir lieu que 14 jours suivant la signature du contrat. Les crédits d'un montant supérieur à CHF 80 000 peuvent être versés dans les jours ouvrables suivant la réception du contrat de crédit que vous avez signé. Pour que le crédit soit versé, toutes les conditions d'octroi du crédit doivent être remplies et votre projet doit être entièrement financé par nos investisseurs, ce qui se fait en général rapidement.

Quels sont les avantages de CG24 pour les emprunteurs?

- Financement avantageux : taux d'intérêt effectif à partir de 4,9

- Examen de crédit rapide : tu reçois une offre de crédit complète en quelques jours qui suivent ta demande de crédit.

- Analyse de crédit individuelle : grâce à notre analyse de crédit individuelle, nous vérifions en interne et décidons si ta demande de crédit auprès de nous ou de l’une de nos banques partenaires offre les meilleures conditions. Ainsi, en une seule demande chez nous, tu obtiens les conditions optimales du marché pour le financement que tu souhaites.

- Compréhensible et transparent : notre objectif est de rendre nos produits aussi compréhensibles et transparents que possible.

- Financement judicieux et adapté à vos besoins : même les situations particulières et compliquées sont examinées sans réserve par nos soins.

- Communication aisée : nous sommes là pour vous. Contactez-nous simplement.

Un crédit peut-il être remboursé par anticipation?

Oui, vous pouvez rembourser votre crédit privé par anticipation. Pour des raisons juridiques, une distinction est faite entre les crédits privés soumis à la loi sur le crédit à la consommation (LCC) et ceux qui ne le sont pas.

Remboursement anticipé de crédits soumis à la LCC :

Pour les crédits à la consommation, les emprunteurs peuvent s'acquitter de manière anticipée des obligations découlant du contrat de crédit. Dans ce cas, l'emprunteur a droit à la remise des intérêts dus sur la période de crédit non utilisée. Le remboursement anticipé doit nous être annoncé par écrit 10 jours ouvrables avant la date du remboursement.

Remboursement anticipé de crédits qui ne sont pas soumis à la LCC :

Les crédits d'un montant supérieur à CHF 80 000 (ou tout autre motif d'exclusion de la LCC) peuvent être remboursés par les emprunteurs de manière anticipée, mais au plus tôt 12 mois après le versement du crédit. Le remboursement anticipé doit nous être communiqué par écrit 10 jours ouvrables avant la date du remboursement. Une indemnité de remboursement anticipé est due conformément au contrat de crédit.

Que signifie le rééchelonnement ou le rachat de crédit?

Si quelqu'un a contracté un ou plusieurs crédits, il peut refinancer la dette existante. Si quelqu'un paie aujourd'hui des intérêts élevés, il peut réaliser des économies substantielles en changeant pour un fournisseur moins cher. De plus, les crédits peuvent être regroupés, ce qui peut entraîner une réduction des frais mensuels. Les crédits existants (crédits, engagements de leasing, dettes de cartes de crédit) sont alors remplacées par un SEUL nouveau prêteur.

Comment CG24 gère-t-il les tentatives de fraude?

À chaque tentative de fraude, CG24 porte plainte sans exception. Nos spécialistes du crédit sont spécialement formés à la détection des fraudes et en contact avec de nombreuses institutions afin de pouvoir valider rapidement un soupçon et le porter à la connaissance de la justice.

Qu'est-ce exactement une assurance-crédit et comment fonctionne-t-elle?

L'assurance crédit est une assurance contre le risque d'incapacité de travail et de chômage que vous pouvez souscrire chez nous.

En cas d'incapacité de travail (pour cause de maladie ou d'accident) ou de chômage involontaire, vous pouvez vous adresser à notre partenaire d'assurance, fournir la preuve correspondante et votre mensualité sera prise en charge par l'assurance pendant la durée du chômage, mais au maximum pendant 12 mois par cas de prestation.

La couverture d'assurance prend fin lors de la résiliation ordinaire ou anticipée du contrat de crédit, mais au plus tard lors du remboursement de la totalité du montant du crédit.